随着经济的持续复苏,

酒类消费也会持续回暖,

券商长期看好白酒企业经营景气的回升。

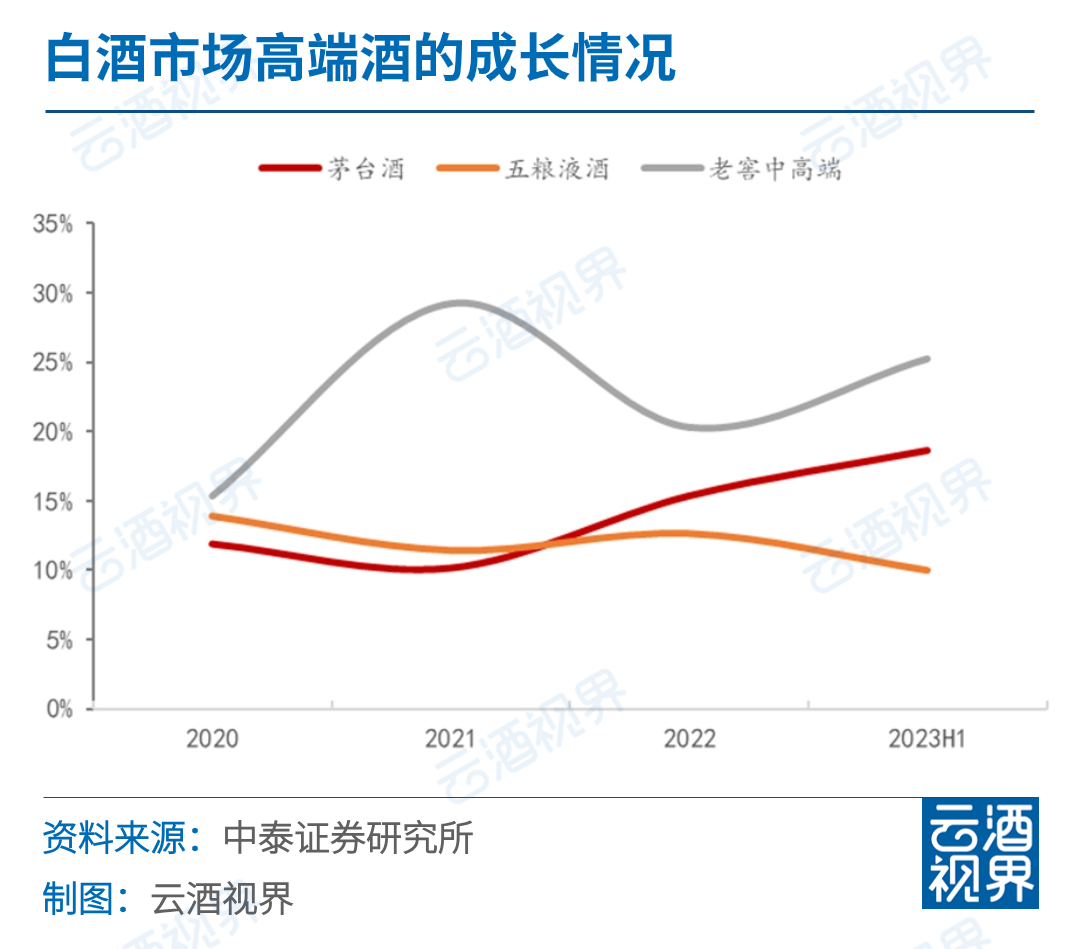

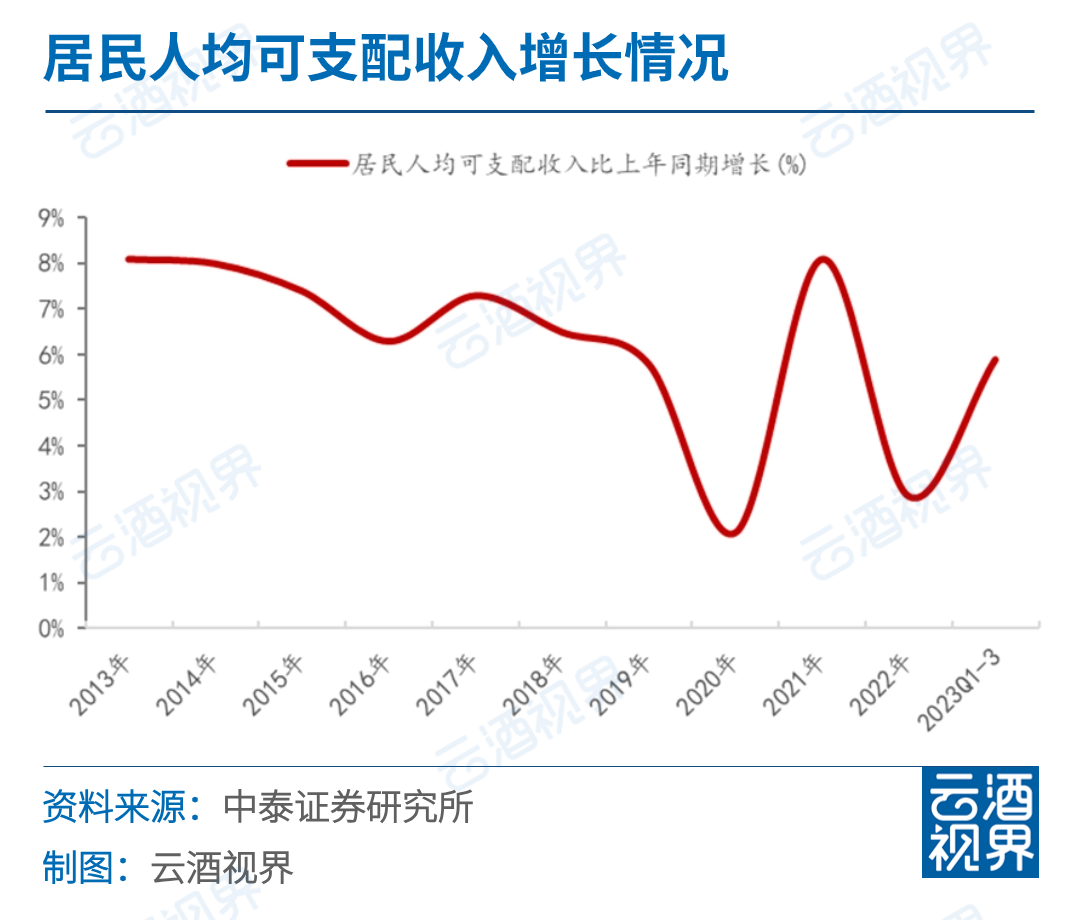

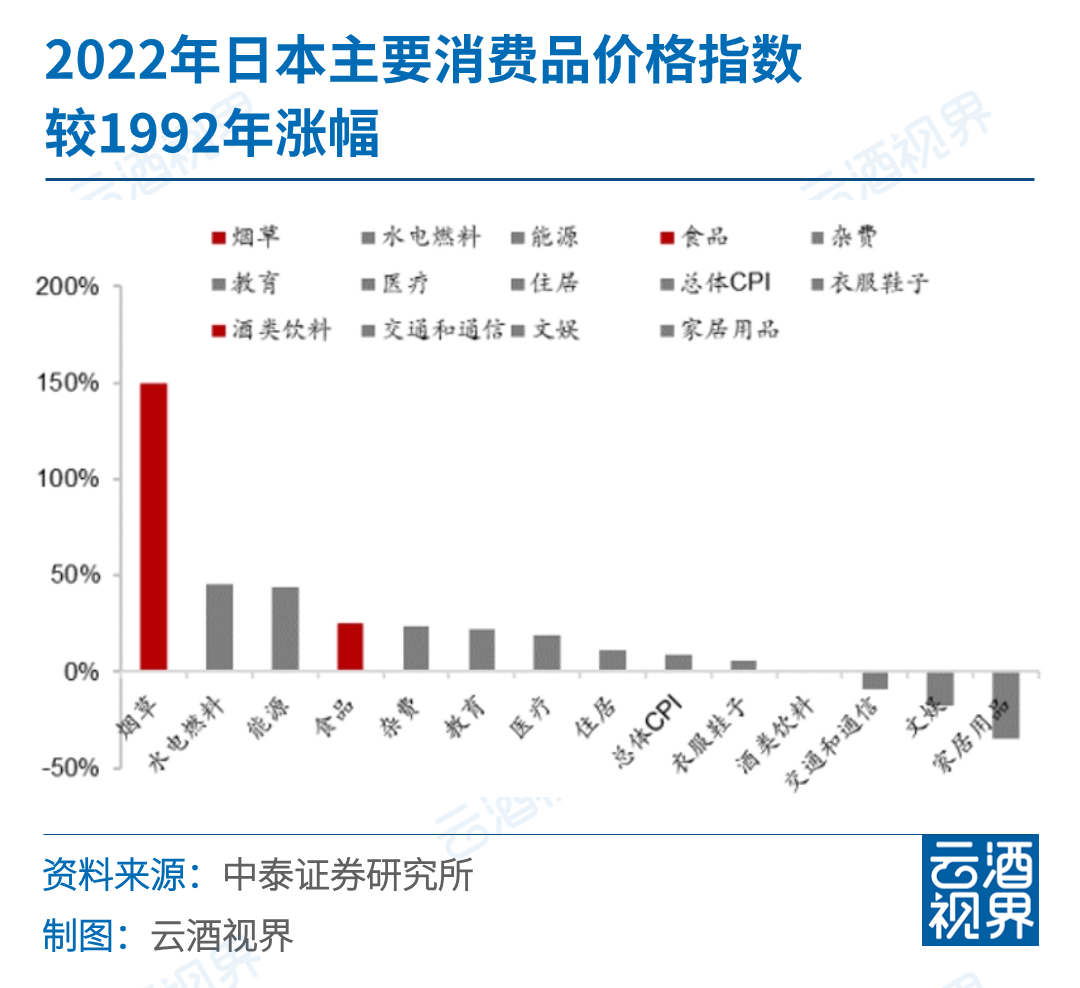

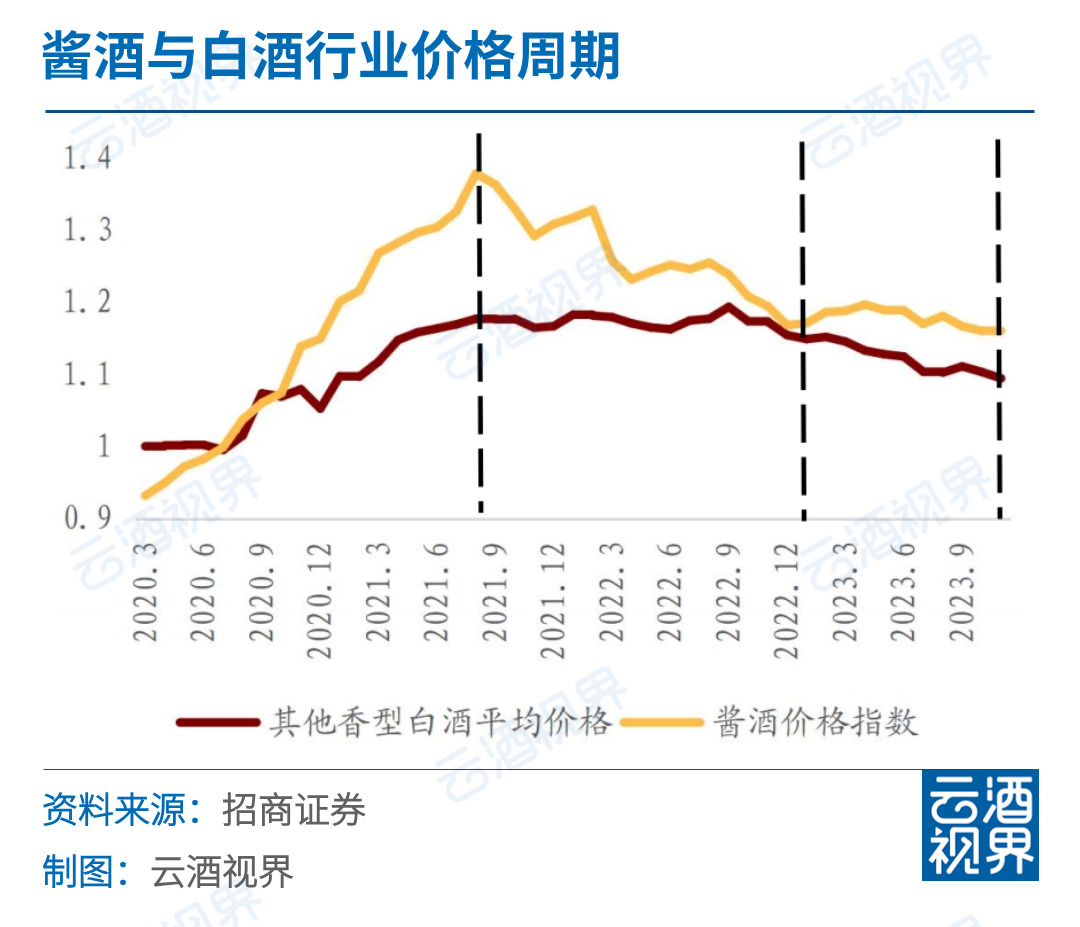

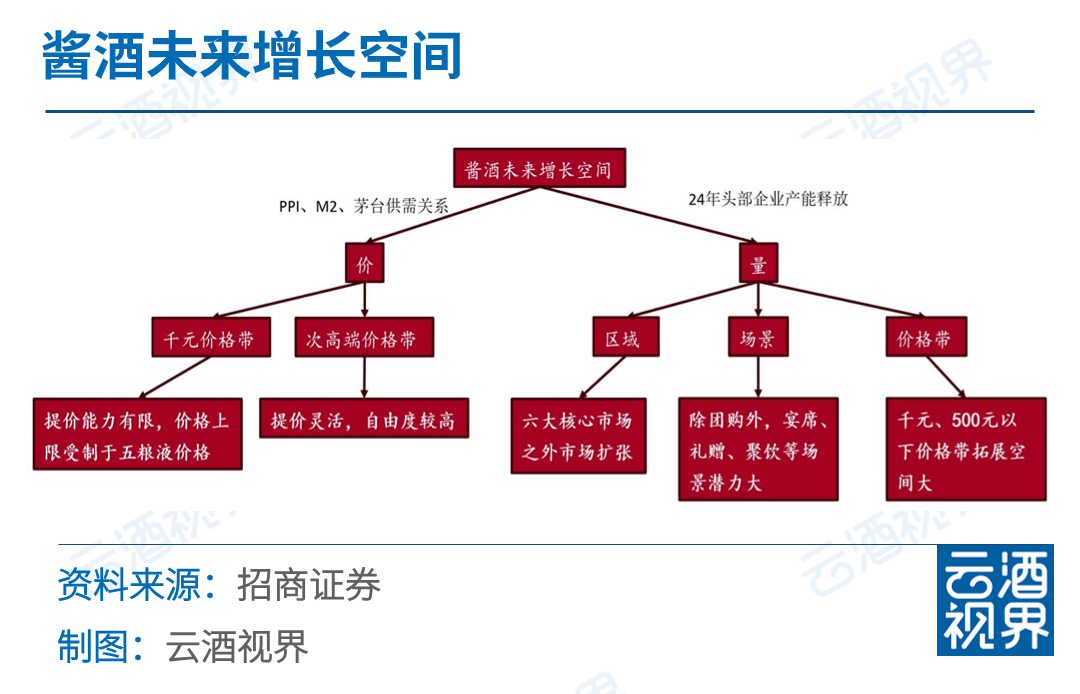

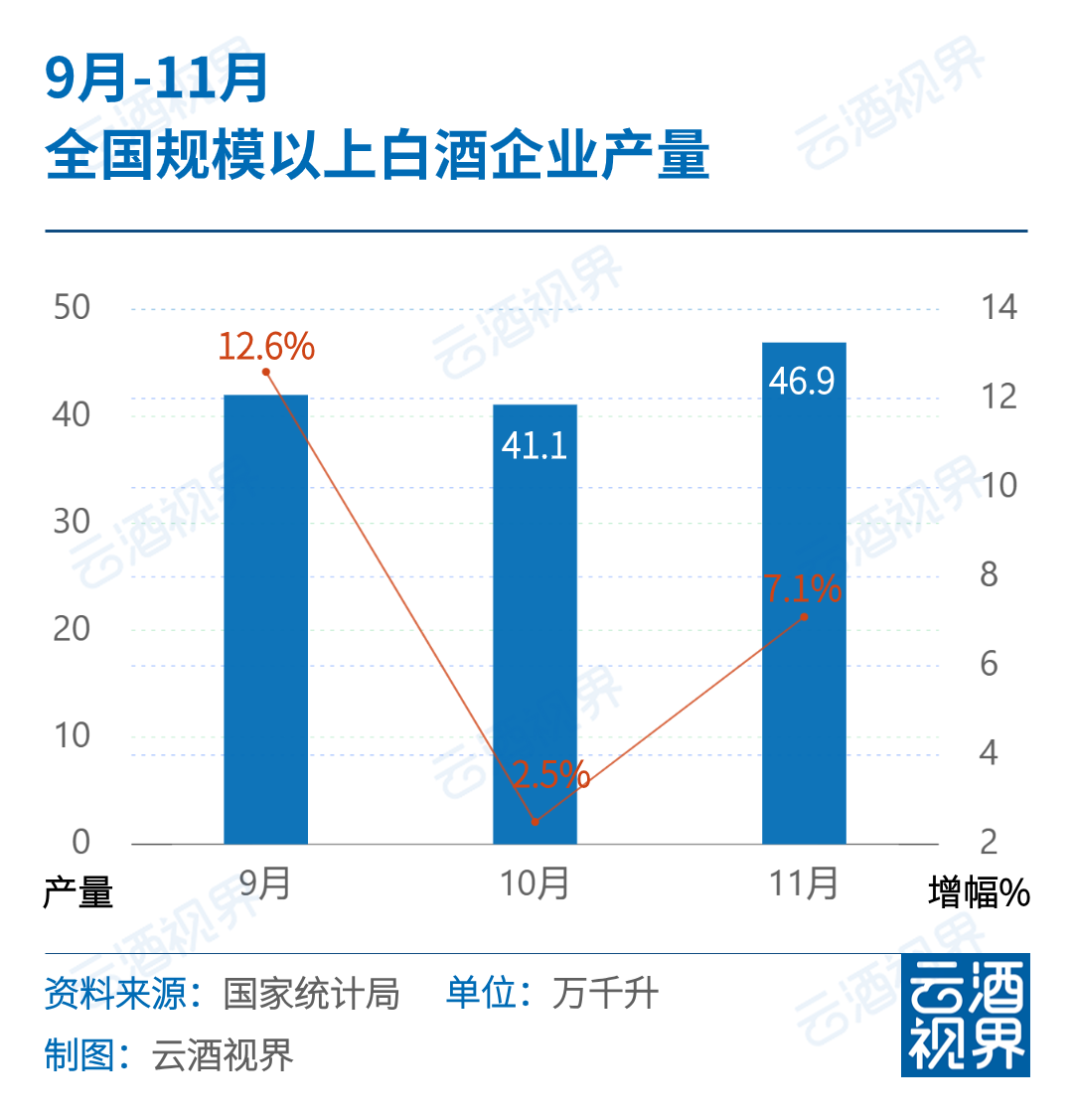

春节旺季到来白酒有望开门红。 近期,中泰证券、海通国际证券、平安证券、招商证券、国金证券、东兴证券等围绕白酒行业展开复盘、展望。 从行业宏观数据到企业市场一线动态,白酒行业开年以来的表现透露出哪些积极信号,应当如何看待,“赢战”2024? █ 2024白酒行情如何? 在1月13日举行的正一堂2024开年思想峰会期间,中泰证券食品饮料首席分析师范劲松结合消费数据、居民可支配收入、白酒产量数据等进行了解答。 “消费升级还是降级,仁者见仁智者见智”,他表示,消费升级和消费降级实际上同时存在,消费升级速度或许会放缓,但不必太纠结,因为消费市场足够大。白酒市场上,茅台、五粮液、泸州老窖销量均有所增长。 从居民可支配收入方面来看,居民可支配收入呈现正增长态势,消费力仍在提升。 2023年前三季度金融统计数据报告显示,报告期内全国居民人均可支配收入29398元,扣除价格因素,比上年同期实际增长5.9%;其中城镇居民人均可支配收入为39428元,同比增长4.7%;农村为15705元,同比增长7.3%。前三季度人民币存款增加14.42万亿元,反映出居民潜在的消费能力仍在持续提升。 在此背景下,该如何看待白酒行业消费信心? 范劲松以日本为例进行分析:“从日本近30年的经验来看,烟草、食品等刚需产品价格依旧占据优势”。 对比分析日本一级消费品1992-2022年的价格涨幅情况,烟草价格表现大幅领先,近30年价格指数上涨150%。除能源和水电燃料外,价格涨幅最高的一级消费品类便是食品(上涨25%)。 他进而预测了2024年白酒消费的两个特点。 竞争维度提升。对消费品企业而言,单点突破越来越困难,企业家红利持续释放,系统竞争力强的企业有望持续受益。 或有阶段性价格战乃至洗牌。企业为了去库存以及完成年度目标,可能会进行阶段性促销或者价格战。“反向红包”以及部分公司产品的率先降价,均是价格战来临的前兆。但是参考历史,价格战一般是短暂的,之后会带来行业集中度以及盈利能力的提升。 白酒行情会否出现在2024年?海通国际证券研究所董事总经理、消费行业首席分析师闻宏伟从股息率和分红率两个方面进行了解答。 他表示,股息率是比较重要的投资逻辑。白酒公司股息率在2%-3%左右,看起来增长并不明显,但如果对比一年期国内居民储蓄存款(1.6%-1.7%)和三年期(3%)的利率,投资者每年从这些白酒企业身上比较稳定地获得回报,比锁定三年存款要划算。更何况,很多白酒企业的利润增速远远超过这个数字,而股息率也会随着企业利润的增速增长。 与股息率紧密相关的是分红率。过去几年,白酒企业对分红重视不够,与企业业绩增幅相比,2%-3%的分红率并不突出。但如今,分红水平已成为衡量白酒企业经营能力的关键指标之一。茅台2022年以来连续两年实施特别分红,目前已累计现金分红超过2300亿元,现金分红比例连续数年超过50%。 招商证券则对酱酒予以了重点关注。其在研报中提出,现阶段酱酒发展大开大合,酱酒占白酒营收的比例自2017年的15%提升至2022年的32%,已经走过了三个阶段。 扩张期(2017年-2021年6月):茅台奠基,习郎接力,三梯队狂欢,价格制胜,资本追捧。 泡沫破裂期(2021年6月-2022年12月):需求走弱,库存积压,价格倒挂,部分高增长公司出现下滑。 分化期(2023年1月至今):从茅台周期到品类周期,企业决策带来拐点分化。 站在当下,酱酒周期领先白酒周期,需求修复有望率先反转。未来酱酒将走向品类扩张与品牌分化,考验企业对需求的判断能力和对渠道的掌控力,综合能力领先的企业有望领跑下一轮酱酒周期,价格率先回升,渠道利润重新具备吸引力,具备成长逻辑。 由于企业目标制定更具有惯性,市场周期往往经历需求修复、量价齐升、渠道过热、需求转弱库存积压、目标及回款下调、渠道出清等阶段,酱酒目前正处于渠道出清,其他香型或将迎来预期下调的阶段。 招商证券分析,下一轮酱酒周期演绎不再是单纯高价位团购需求带来的扩张,而是全价位、全需求的综合竞争。细分量价,酱酒价格仍将跟随茅台的脚步,在行业景气期拥有较强的提价能力。 █ 产量降幅收窄,白酒行业回暖 据中泰证券数据,2016年-2022年白酒规上企业产量从1358.40万千升下降到671.2万千升,累积降幅达50.6%。2023年前十月,累积规上企业产量同比下降7.7%。2023年1-11月白酒行业产量跌幅逐步收窄至6%。 产量降幅逐渐收窄,同时还伴随着更加明显的集中化趋势。这一轮次的产能增长,依旧是以名优产区和名优品牌为核心。 《2023中国白酒产业发展年度报告》显示,当前白酒产能扩张以名酒企业的优质产能为主,白酒六大产区平稳增长,未来规划产能充足。 按照规划,到2025年,遵义、宜宾、泸州、吕梁、亳州五大产区的产能将超过430万千升。其中,仅宜宾、泸州产区的产能规划便达300万千升。 产区扩容,头部企业的扩产也在提速。以酱酒为例,东兴证券数据预估,贵州酱酒头部企业2023-2024年度投产量已超过30万吨。 值得关注的是,纳入国家统计局统计的规模以上企业,起点标准为年主营业务收入2000万元,并且反映的是连续两年均被纳入统计的企业生产变化,去年和今年新增的规上企业并不会被纳入统计。 按照2022年规上白酒企业数量进一步缩减至963家来看,2023年9-11月白酒行业呈现出的产量增长,大部分是由头部企业完成的,白酒行业集中度还在提升。 另据国家统计局数据显示,2023年1-7月,我国白酒规上企业总数已增至980家,这也是2017年以来,白酒规上企业数量首次出现正增长。 因此,东兴证券认为,产量的回暖直接代表行业内企业对明年白酒消费态度的转变,随着经济的持续复苏,酒类消费也会持续回暖。“看好明年白酒消费的整体恢复,短期关注春节备货情况,长期看好经济复苏下白酒企业经营景气的回升。” █ 关注春节白酒“开门红” 展望春节行情,券商纷纷持积极态度。 平安证券提到,春节旺季临近,除部分泛全国化次高端因库存较高回款较慢外,主流酒业回款稳步推进,预计各家公司完成开门红目标问题不大,预计动销将集中在春节前两周。当前市场预期磨底,但无需过度悲观,2024年春节受益于消费场景回补,真实动销或同比增长。 国金证券分析认为,综合近期酒企调研反馈,行业龙头酒企及当下具备向上势能的酒企仍能兑现相对高质量的业绩,无需过度担忧业绩置信度及开门红情况。 其推断行业处于温和复苏阶段,需求于波动中改善,且龙头企业仍有经营韧劲,不断修炼内功,补齐渠道短板,强化品牌优势及大单品运作能力,依旧看好龙头业绩确定性,及细分行业渗透率提升、个股成本改善带来的业绩弹性。 2024年,财政政策由“蓄力”转向“发力”的过程,经济“周期”的力量,也有利于增长中枢的抬升。国金证券据此分析,当前实际利率处于历史绝对高位且下行趋势已确定、实际库存水平处于历史低位、修复的趋势也已开启,加之政策加持,2024年经济表现较2023年或有所改善,经济亮点或需要回到政策本身寻找。

发表评论 取消回复