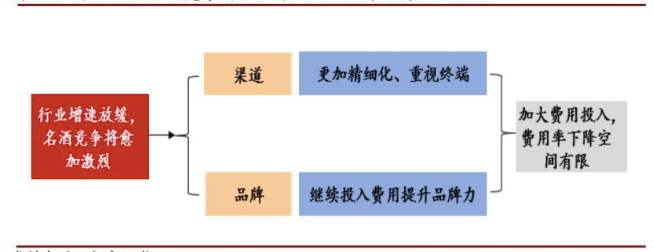

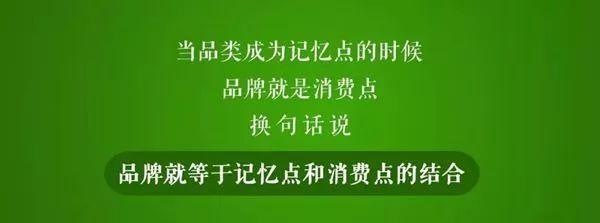

自2016至2019年,白酒行业呈现出一个名酒强复兴和行业弱复苏的发展趋势。全国名优品牌的快速下沉,对于省酒的挤压效应和地产酒的挤出效应越来越明显,具体表现为品牌传播下沉、产品线下沉、渠道精耕下沉和组织管理下沉等一系列全面而系统的降维打击,白酒行业的品牌集中度越来越高。 与此同时,从今年上市酒企的三季度来看,名优酒企内部的分化也呈现出加剧趋势,甚至引发了部分名酒品牌开始主动下调四季度指标及2020年预期,并积极调整销售及市场推进节奏。 从近年来的行业发展趋势来看,2020年,行业增速将逐步放缓,名酒之间的竞争愈加激烈,越来越多的酒企都认识到,单一的渠道竞争难以取胜,必须要在渠道扁平化和精细化运作基础上实施系统化的品牌运营,持续加强品牌的投入,提升品牌力,推进“品牌+渠道”的双向竞争。 因此,可预见的将来,大多主流酒企的费用率下降空间都很有限。鉴于此,笔者将对2020年中国白酒行业营销发展趋势做如下十大预判。 ❶ 预判一:全国各白酒板块品牌竞争格局演变趋势 川黔名酒板块 由茅台引领的酱酒军团,开启了行业的酱酒风口,以五粮液为代表的六朵金花也呈现出高歌猛进和强势复兴的趋势,对于拥有产区、资本、品牌、人才及供应链等得天独厚优势的传统川黔名酒板块,聚集了大量的全国性历史文化名酒,简单地说,他们的发展趋势就是行业的竞争格局演变趋势,在此就不再赘述了。 徽酒板块 省内市场份额主要由古井和口子占据(但是,口子的全国化远不及古井),而不是多年之前大家所认知的全档位错位称霸的品牌格局。不过,近年来,随着迎驾洞藏年份在六安大本营和省会合肥市场的快速起势,徽酒竞争格局将呈现三足鼎立的局面,高炉家和种子酒依然在积极的战略调整中。 苏酒板块 苏酒板块也变成了洋河和今世缘的两强之争。虽然川黔名酒扎堆进驻,彻底改变苏酒竞争格局的品牌尚未出现,大多只是在局部市场或细分档位上占据一定优势。 湘酒板块 除去酒鬼内参以外,次高端及高端市场基本被以国窖1573为代表的名酒所占据,独特的小酒消费习性,成就了小郎酒全国性的样板市场,也吸引了众多一线名酒进驻,大兵小将,短兵相接的街头巷站,随处可见,竞争异常惨烈,湘南的米酒仍然处于习俗性品类消费,品牌化格局尚未形成。 鄂酒板块 白云边依然占据省酒龙头,稻花香开始加速全国化,枝江尚未走出困局,作为保健酒和健康白酒双雄的劲牌,依托金标和毛铺,品牌、品类和品质战略扎实推进中,全国化招商布局、样板市场打造和紫荞的结构升级,可圈可点。 冀鲁板块 河北板块次高端以下的价位基本上是由冀酒四大家(老白干、板城、山庄和丛台)占据绝对优势地位;山东板块被全国名酒侵蚀得较为厉害,100—300元档位主流消费基本被海之蓝和特曲占据,绝大部分区域性品牌在百元以下市场尚有一定的市场份额。 不过,近年来,鲁酒老八大企业都在加速复兴中,一品景芝、国井、五岳独尊、古贝春双白版、琅琊台中华贡等一批战略性产品品牌均有较好的消费基础,针对名酒的自卫反击战全面打响。 河南板块 河南板块基本是名酒的天下,为期三年的省级扶持计划也未能从根本上扭转豫酒的竞争颓势,快速崛起的仰韶也只能处于孤军奋战的态势。 陕西、甘肃、江西板块 新秀金徽依然占据陇酒头牌,皇台持续低迷,恐遭退市风险,以武酒,滨河和汉武御为代表的陇酒品牌依然处于区域割据态势,较难撼动金徽的省酒龙头地位;特香四特和凤香西凤,在拥立赣酒王和陕酒王的同时,开始加速推进全国化进程。 东北板块 东北板块中光瓶酒军团遭遇滑铁卢,而以凤城老窖和富裕老窖为代表的地产龙头品牌或是内部改制或是引进外援或是结构升级,正在加速复兴中。 桂酒、粤酒板块 近年来,依靠酱酒品类异军突起的丹泉扛起了桂酒振兴的大旗,接着此轮酱酒的行业风口期,也开始了全国化布局;粤酒板块在过去的几年里,尤其是2019年非常活跃,九江双蒸和石湾玉冰烧为代表的豉香型白酒动作频频,通过引进外力,借力酒类协会及行业媒体,频频发声,大数据营销和新媒体传播加持,粤酒搭上全国流行的粤菜和最为活跃民营经济,相信在2020年,将会给白酒行业的创新发展带来更多的期待。 ❷ 预判二:消费升级和品牌集中趋势将中长期不变 2016年底,纳入国家统计局的规模以上白酒企业1578家,实现销售收入6125.74亿元,其中,亏损113家,亏损面7.16%; 2018年,纳入国家统计局的规模以上白酒企业1445家,实现销售收入5363.83亿元; 2019年8月31日,纳入国家统计局的规模以上白酒企业1175家,实现销售收入3602.15亿元,亏损146家,亏损面12.43%; 据悉,2019年全年,规模以上白酒企业1100家,实现总营收5900亿元,同期增长10.45%;不难看出,过去的三年里,规模以上白酒企业(年销售额2000万元以上)减少了478家,同时,亏损面也在放大,行业集中度提升明显。 从2019年白酒上市公司前三季度报表不难看出,行业内部分化加剧,CR4达到了1304亿,占19家上市公司总营收的71.8%,利润贡献,更是占到了总体的85.4%方面,光茅台一家占了19家上市公司利润总和的50%,行业的品牌集中度进一步提升。 虽然整体的营收和利润增速有所下降,但如果按价位来看,上述企业高端产品的营收增长了17.6%,利润增长了26.5%,均全面优于中低端产品,消费升级明显。 从全国的白酒主流消费档位变化趋势来看,50元以下的低档盒装酒市场大部分被光瓶及高线光瓶所蚕食,而转为两节性消费;50—150元中档盒装酒成为日常聚饮主流;100—300元的中高档盒装全面走向大众宴席;300—800元次高端成为政商务常规,消费升级驱动了行业整体性的结构升级。 ❸ 预判三:白酒行业的周期性影响趋弱 首先,政治环境净化。白酒尤其是高档白酒,受政治环境的影响是非常大的,发生于2013—2016年之间的行业深度调整期,就是一个很好的例证,连茅台也无一例外。 另外,酒企尤其是区域性品牌非常注重公共关系建设,酒商也需要持续经营当地的人脉关系,而且,新中产被誉为次高端以及高端白酒的目标消费群体,客观地看,公务员依然核心意见领袖聚集的人群,就是高净值的新中产。因此,中长期内政治环境不会有大的变化,整体的白酒行业也不会再出现大的周期性变动。 其次,国家的宏观调控能力增强。随着改革开放40年以来,中国经济逐步融入全球化经济体系中,国家对于宏观经济的调控能力也是越来越强,整体的经济结构相对稳定,变化趋势相对可控,产业政策也相对稳定,而白酒行业是一个链接三大产业的特殊行业,酿酒的主要原料是粮食谷物,就是第一大产业农业,粮食酒的规模化生产本质上就是第二大产业工业,白酒产品的售前售中售后所涉及的行业就是第三产业。 第三,酒企更加尊重市场供需关系。行业经历了几个周期的影响,规模性酒企更加理性,更加重视社会库存的监控,尊重供需关系决定产品价格的基本市场规律,也在很大程度上提前规避和积极应对市场大的周期性影响。 第四,品牌集中度越来越高。互联互通的5G时代全面来临,消费者对于白酒产品及品牌的认知度越来越高,理性消费越来越普遍,盲目跟风消费和集中逃离现象越来越少,很难再引发行业大规模大范围的周期性变动。 ❹ 预判四:大数据让消费者运营成为行业共识 深度调整以来,白酒行业的品牌集中度逐步提升,对于品牌及产品结构的持续优化是全行业的普遍性诉求,如何跳出单一的渠道同质化竞争旋涡,寻求与核心的目标消费群体进行有效的沟通成为行业共识。 同时,区别于传统中低档盒酒,次高端和高端产品的实际推广也需要在目标的核心消费者的抓取,链接,沟通和转化上下功夫。但在实际运营时,简单粗暴地品鉴、赠酒和回厂游等三板斧,销售转化率较低,过程管控不力,甚至造成价格崩盘,产品猝死。 大数据时代的到来是基于互联网到移动互联再到物联网转型的一个时代缩影,白酒企业的大数据运营是全行业数据化变革的一个缩影。以茅台和五粮液为代表的头部品牌不断地进行实践和探索。数据化对于酒企在智能化生产和酿造,数据智能决策,产品打假和质量溯源以及生产和营销内部运营及管理效率提升方面都起到了非常重要的作用。 不可否认的是,大数据运营在白酒行业的应用是全方位的系统的,不夸张地说,大数据运营体系的构建将改写品牌竞争格局。 以五粮液为例,在之前建立的“百城千县万店”体系中导入了大数据应用和电子商务平台,借助京东第三方平台,大数据应用转型,对采集的海量的零售大数据进行分析,实现用户画像描述,销售数据分析,从而反哺于品牌定位、产品研发和品牌推广的智慧营销战略落地;与IBM合作推进的“一个中心、六项能力”数据化战略核心与“一个大数据平台、六大智慧应用”智慧茅台战略核心如出一辙。 泸州老窖则与腾讯合作,将以用户体验为切入点,在场景、运营、数据、技术等方面结合腾讯智慧工具,精准营销,实现“找到消费者—认识消费者—触达消费者”的数字化通路,更精准地为年轻用户提供他们想要的体验。另外,今年底与中国电信牵手,“天翼云”成为泸州老窖集团的云服务提供商,也加速了泸州老窖数字化转型进程。 客观地看,目前酒类企业的大数据运营只是完成了业务数据化的第一阶段,基于消费者画像描述基础上的营销创新,即数据化业务的第二阶段,尚且在路上。 ❺ 预判五:“大浓香一统”的格局松动 在过去的很长一段时间里,浓香占据着全国白酒主流消费70%以上的市场份额。然而,2016年以后,随着消费升级加快,以茅台为代表的酱香型白酒企业开始快速起势,由于其厂区优势明显,生产周期长,品质过硬和产品结构优的特点,获得了众多渠道客户和新中产消费者的青睐,对于300元以上的传统中高端浓香盒酒市场形成了较大的冲击。 与此同时,以玻汾和京派二锅头品牌为代表的清香型品牌和产品开始风靡全国,凭借其高品牌知名度,鲜明的口感风格和操作空间适宜的优势,获得了长足的发展,在20—50元传统低档浓香盒酒优势档位上势如破竹,收获满满,对低端浓香市场形成了直接的掠夺。 此外,以特香四特、凤香西凤、芝香景芝为代表的差异化香型代表在省级和泛省级板块区域对大浓香形成品类替代消费。 从市场竞争的角度看,香型多元化是一种品牌差异化竞争的体现。从本质上看,香型是白酒行业的一个大品类,随着品牌集中度越来越高,寻求通过品类突破的品牌越来越多,成功的案例也屡见不鲜。例如洋河在浓香大品类中切分了一个“绵柔”小品类;中国劲酒通过“毛铺苦荞”品类实现了健康白酒头牌交椅,彻底突破了小瓶劲酒多年以来的低结构瓶颈,进入了百亿阵营,实现了对传统浓香白酒市场跨界式替代。 从消费习性的角度看,香型多元化也是顺应消费升级、消费细分、个性化和理性化消费的品质消费诉求。江小白通过“单一轻口高粱酒”品类,传播简单、自由和纯粹的消费理念,成功打造了一个青春小酒典型案例;开山借鉴了苏格兰威士忌和日本清酒的酿造技艺,用胚米度实现标准化,开创了一种净香型新中式白酒,通过社交新零售的方式在一线城市俘获了一批轻奢消费群体,其在年轻化的品牌表达和消费者互动营销上远远超越传统白酒。 ❻ 预判六:行业与企业竞争战略趋同效应明显 谏策认为,白酒行业新一轮的竞争战略就是品牌与品类的竞争,规模和结构的竞争。 品牌竞争的实质是品类之争,因为,所谓的某第一品牌就是某一品类的代表而已,企业是可以生产不同的品类。同时,所谓的品牌内涵和品牌定位,就是需要将品牌名和品类名实现有效的关联,品牌就深入人心了。此外,品牌传播的目的就是要引导消费者从品类联想到品牌,并感受到品牌的形象和价值。 用品类来驱动消费者,实际上,首先引起消费者购买欲望并不是品牌而是品类,只有在消费者决定了品类之后,再去考虑该品类的品牌优先顺序,然后根据消费能力来筛选相应价位的产品,在最后做出购买决策之前,还有促销、场景和服务等其他综合因素的考量。 其次,塑造品牌的关键就在于不断地开创新的品类。最终将你的品牌变成目标消费者心智中该品类的第一首选。 第三,让品牌成为品类的第一代表。从品牌创立之初,就要有意识地将品牌名和品类进行关联锁定,这就是所谓的品牌定位,过程中,不断通过品牌传播策略,与目标消费群体进行全方位的沟通,并强化这种品牌和品类的关联性,逐步形成品牌占位后,围绕优势的主品类基础上,进行新的细分品类的创新,品牌背书功能逐步增强后,不断创造新的品类心智占位,最终成就强大的品牌。 规模化和结构化进程将决定着白酒行业新一轮的品牌竞争格局,也成为大多数主流酒企的战略共识。 首先,从规模来看,当下,50亿营收是全国名酒的门槛,优秀的名酒基本全部过百亿,20亿是省酒门槛,完成泛全省化布局的省酒,大多逼近50亿,而真正的市酒也基本是5亿+的体量,1亿+则是县域品牌相对安全的营收规模。 其次,从结构来看,“358”(300元、500元和800元档位)是全国名酒的标配,“135”是省酒的标配,百元档位则是县市酒的生存线。 第三,从规模和结构的关系来看,结构是规模的基础,规模是结构的体现,二者相互影响,互为支撑。笔者认为,新一轮的白酒行业竞争更需要在结构化方面加码,主动摒弃过往一味地追求规模发展的传统思路。过去的十多年里,以老村长和龙江家园为代表的东北光瓶酒军团早早实现了全国化,在规模发展的道路上走得比较顺利,但在结构发展方面却差强人意。客观地说,东北军团在渠道精细化运作和消费者促销的创新上,可谓是行业的教科书,但败给了消费升级的大趋势。 众所周知,牛栏山把大众光瓶消费档位提升到了15元,红星凭借一款蛰伏了十多年的八年陈酿把档位再次拉升到了30元,一款年销1200万件的超级大单品“玻玢”开启了高线光瓶的新时代;依靠低档盒装酒支撑地产品牌无一例外地被高线光瓶收割。 再如多年来,山东白酒主流消费档位聚焦于20—80元。而在百元档,被洋河和泸州为代表的全国名酒一剑封喉,境内大多县域品牌进入了生存线,处于水深火热之中,而相邻的河北板块全然是另一番景象,以老白干、板城、山庄和丛台为代表的四大冀酒品牌通过百元档和次高端价位大单品的成功培育,打了一个翻身仗,在各自的大本营市场以及石家庄市场成功地阻击了各路名酒的下沉,结构跃升成就了规模和效益的双丰收。 ❼ 预判七:白酒的场景化消费将成为主流 场景化营销,就是基于“场景”来激发或唤醒消费者潜在的心理需求,进而触发其消费和欲望。 白酒在大类上是属于快消品,在大多数情况下,人们通过“场景”而实现消费,原因不在于产品本身,而在于产品所处的场景,以及在此场景中自己浸润的情感。随着消费升级加速,白酒的基本物理属性功能弱化,精神面的社交属性越来越强,不仅是为消费者提供“酒”饮用的本身,更要为其创造某种适宜的“仪式、情绪或情趣”的消费场景。 众所周知,从白酒的文化历史长河中,我们会发现有很多饮用场景,庄严肃穆的祭祀仪式时饮酒、会因为亲朋欢聚而饮酒、为抒发个人情感而喝酒、会因为功名利禄而喝酒、会因为福禄寿喜而喝酒等等。无论是喜怒哀乐、生老病死,无论是社会大事,还是寻常家事,白酒都扮演了一种独特的情感寄托,无可替代,因此,白酒行业是非常适宜于推行“场景化营销”的,换句话说,就是大家熟知的体验化营销。 当下,“国潮”风行,是在品质自饮和礼品消费两大传统场景的再度细分和升级,极致化体验营销,更是跨界思维的彰显,品牌塑造不再是简单粗暴的大媒体,大传播,大营销,反而,走心式场景营销,越来越受欢迎。此外,近年来,“生肖酒”的流行也是一种在传统礼品消费场景上的升级运作,给产品做价值赋能,彰显消费者的尊贵身份与个性化尊重,提升品牌的附加值。 总的来说,无论是国潮的风行,还是生肖酒的流行,都不否认其产生的大的时代背景,即国际贸易环境的变化,国家倡导加快经济结构转型,扩大内需,振兴民族品牌。 深度调整期以来,众多酒企都在围绕品牌的深度体验在开始多方位的消费者沟通,大到工业游和白酒酒庄,小到回厂游、自调酒和高体感的品鉴会,在全行业快速地流行起来。总体来说,鲁酒在场景化和深度体验方面是明显领先于其他省份。 工业游项目和特色酒庄打造并投入运营后,不断地精进提升,实现了硬件场所和软件文化方面取得非常了消费口碑,如果只是流于“场景化”的表面,不能深入其中,打通适宜白酒消费的场景,并最终实现销售转化,“场景化营销”应用在白酒行业前景也是不容乐观的。 ❽ 预判八:厂商关系从交易型加速向伙伴性转变 随着名酒下沉速度加快,品牌集中度越来越高,白酒企业之间的竞争加剧。在中长期战略投资方面,大到技改工程、产能扩充、原酒储存、深度体验项目打造,小到产线改造、设备更新、工艺提升,一个个工程或项目纷纷上马。 相比之下,市场层面的投入也不在小数,渠道精耕、品牌宣传、组织扩编等等,整个行业告别了高毛利时代。于黄金期扎堆进驻的诸多业外资本,在此轮行业周期内,均感受到了前所未有的运营压力,或被套牢或割肉出局的新闻频见报端。维维入驻的枝江和贵州醇,分别受到业绩低迷和高管出走的影响,身陷桎梏;丰联酒业将旗下四家酒企打包出售给老白干,等等,从某一个层面来看,都是行业告别高毛利时代的一个例证。 靠全年度全国性招商、靠高比例产品投入吸引、靠新概念新模式长尾抓取的厂家越走越窄。随着消费者品牌意识的逐步增强,全国名酒几乎无一例地开始消减OEM产品,梳理主力品系,聚焦资源打造大单品。那种利用信息不对称,依靠全年招商,越来越难。 近年来,笔者在服务酒企过程中,与各类酒商沟通交流时发现,利用品牌溢价或产品力溢价的方式,设置高比例随量投入的高价高促式产品,越来越不受待见,还有一些在一线城市注册公司,借助一些新奇特的概念,在四川等各地代灌装的产品,全国招商往往都是昙花一现或是一波流。诸如此类,想快速变现或是迷信厂家的经销商也开始迷途知返。 近些年来,越来越多的厂家和商家都纷纷意识到厂商合作的重要性,从行业角度来看,可预见的2020年,品牌的持续性运营,产品结构的持续优化、企业的可持续性发展是新的行业共识;从厂家来看,把经销商看做一个高度自治和富有创造性的团体,尊重经销商智慧,全程引导持续帮扶,系统运作市场是新的酒企共识;从商家来看,慎重选品,把品牌和产品当做公司跨越式发展的途径,充分发挥其对于区域性市场营销环境的认识和人脉资源的优势是商家共识,传统的交易型厂商关系一定会被战略性伙伴性厂商共赢关系所取代。 ❾ 预判九:酒类零售业态的变革提速 首先,专业化趋势明显。随着城市化进程全面到来,酒类传统渠道的运营商开始细分,专业化运作程度越来越高,例如,从区域板块来看,有致力于星级酒店运营的“瑶海旭宇”和致力于商业综合体餐饮的“常州新华”。 从全国零售业态专业化变革方向来看,有致力于在厂到商之间搭建的一个层级最少,服务最快捷的综合性的新零售酒类服务平台的“1919酒类直供”,有致力打造中国保真酒品连锁销售第一品牌的“华致酒行”等等。 其次,全渠道融合的新零售模式。BAT三大电商巨头拥有的垂直电商平台,快速崛起的美团外卖和饿了吗等外卖平台,在海量的客户资源基础上架设的到家零售平台。 第三,以逻辑思维和吴晓波频道为代表,通过链接实现账户体系运营的平台化零售平台。 第四,以江西李渡“沉浸式体验”为代表,社群零售模式成为全国各地分布广泛的区域性酒企打造小而美品牌的不错选择。 第五,以小米优品和网易严选为代表的寄语消费个性化定制零售模式平台。 第六,以江小白和直播·网红为代表的通过内容链接实现用户交易的内容零售模式等等。 ❿ 预判十:酒业高增长从高速度向高质量转变 2019年,茅台系列酒过百亿,习酒经过短短的几年斩获了79个亿,五粮液系列酒宣称2020年要过百亿,汾酒从2017年的40亿到2019年的120亿、泸州老窖三季度便达到114亿,据传,剑南春2019年销售过150亿,重夺行业前三甲,郎酒内部传出2019年销售额超过120亿…… 这么多靓丽业绩的背后,究竟是不是靠招商式压仓式增长,想必是大家共同的疑问,鉴于此,笔者认为,区别于2012年以前的行业繁荣,这一轮名酒的复兴,不仅是高速度,更是高质量,具体分析有三大显著特征: 第一,从招商到选商的转变 茅台系列酒在实现破百亿后宣布不再增加新的经销商,投放量也基本维持2019年的水平,对无网络,无团队和无客户资源的经销商进行清退;8月份,五粮液系列酒公司对包括河南盛林商贸在内的6家经销商开出了罚单,包括扣除保证金、产品停货、取消市场费用核销,扣减市场支持费等。 第二,从整体增长到大单品增长 三茅一曲四酱中,王子达到40亿,汉酱和贵州大曲破10亿;除去普五之外,五粮液系列酒在此轮增长中也是功不可没,诟病已久的系列酒产品线问题,在大区整合后,尖庄、五粮醇、五粮春和五粮特曲成为最为核心的四大战略品牌;泸州老窖的五大战略单品在业内被普遍赞誉,2019年,国窖过百亿和特曲价值回归300元档成为冲击泸州老窖冲击前三甲的最大王牌;玻玢达到1200万箱和青花汾酒剑指50亿让汾酒的清香国酒回归。 第三,从随量投入到前置性投入的转变 茅台系列酒的“建网络、抓陈列、搞品鉴”,行走的汾酒,剑南春宴席风暴,青花郎的青花盛宴以及特曲的中华美食群英榜等等,本质上看,旨在把费用投入到终端,投入到消费者群体培育和沟通上,都是品牌的前置性投入打法。

发表评论 取消回复