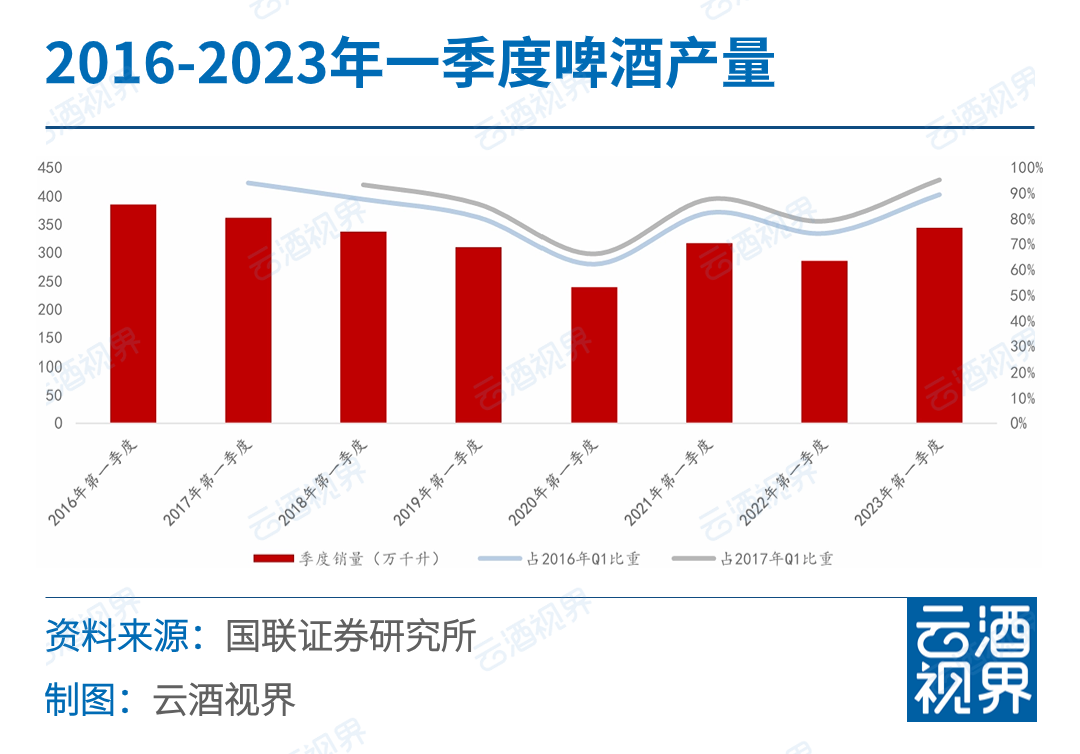

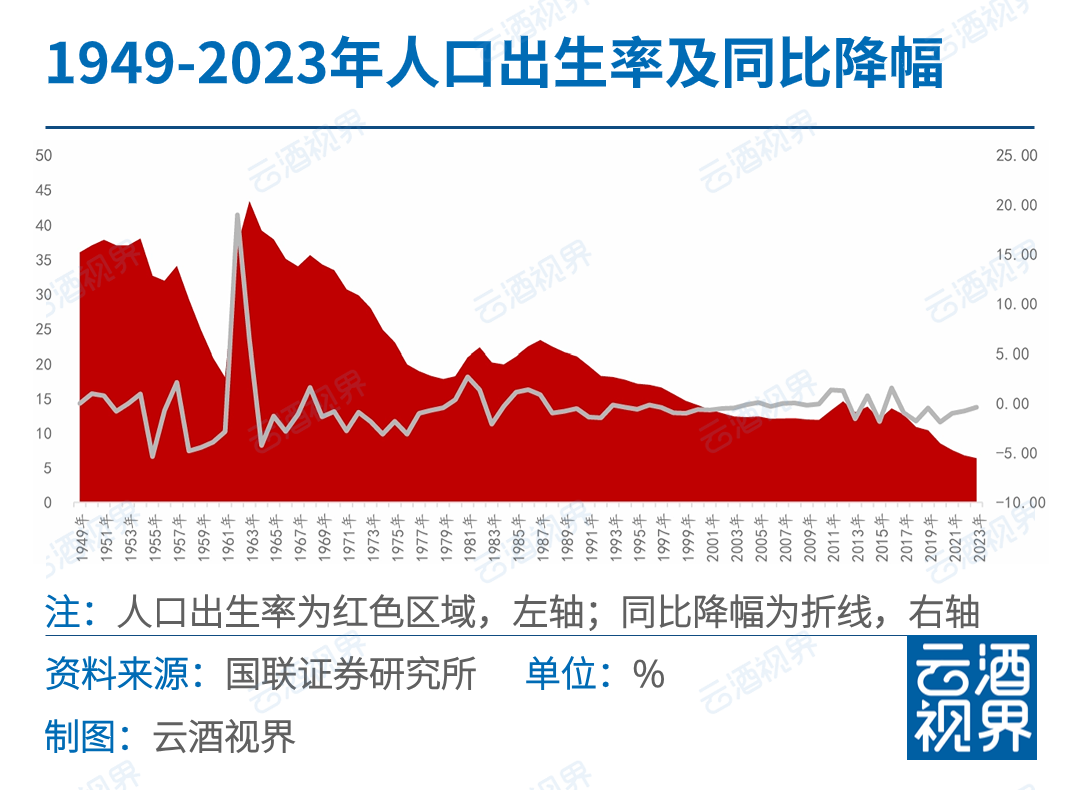

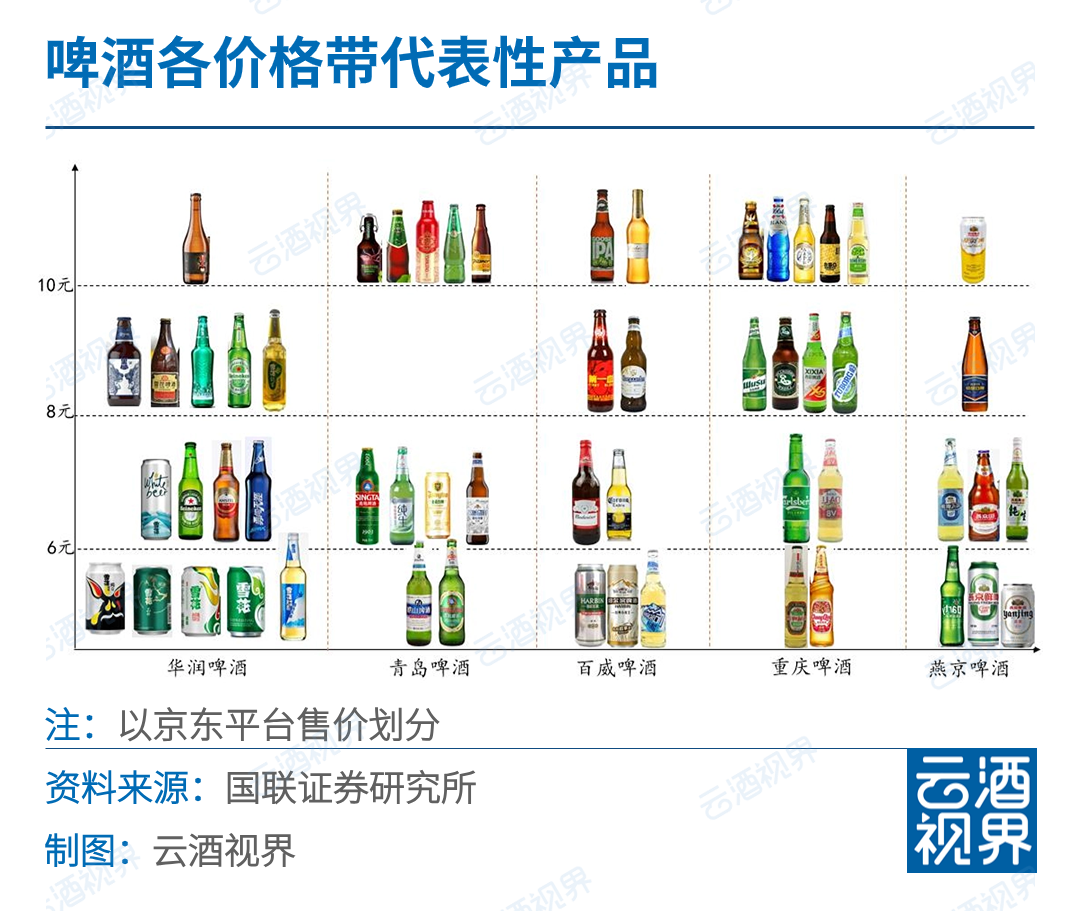

近日,国联证券发布研报,认为2024Q1啤酒行业增速确实受到高基数影响,但产量较2016、2017年而言仍有提升空间。2023Q1啤酒产量达343.3万吨,同比增长20%,但恢复程度仅达2016年的89%及2017年的95%,2024Q1终端增长仍有空间。 从人口结构看,消费人群支撑,销量预计平稳。青年人为啤酒消费主力军。随着生育率下降而老龄化提升,我国15-64岁人口占比逐年下降,由2010年的74.5%降至2022年的68.2%,全国啤酒产量也由2010年的4482.04万吨降至2022年的3568.7万吨,消费人群占比下滑带来终端需求走弱。 但伴随着20世纪60年代婴儿潮新增人口成家立业进入生育年龄,生育率迎来短期小高峰。国联证券认为,在第三次婴儿潮的支撑下,市场对于未来十年啤酒消费的人群基础不必过于悲观,预计啤酒“量”的下滑可以控制在持平至小个位数微跌的水平,大概率不会出现断崖式急速下跌的情况。 从渠道结构看,现饮场景修复,啤酒有望受益。虽然随着电商渠道兴起,流通渠道在啤酒消费中的占比持续提升,但现饮作为啤酒消费重要场景,占比仍旧较为坚挺,据欧睿数据,2022年占比为45%。 2023年以来,国内餐饮业修复可观,根据国家统计局数据,2023年餐饮业社零总额为5.29万亿,同比2022、2019、2018年提升20.37%、13.20%、23.82%。啤酒行业有望享餐饮业的修复的渠道红利,消费频次迎来持续提升。 现阶段高端升级仍为啤酒行业主要逻辑,6元以下价格带发展较为成熟,存在多个百万吨级超级大单品,竞争较为激烈,其中雪花品牌产品布局较多。 6-8元价格带主要分布着原有品牌的高端升级产品,承接原有经济型产品转型。从单品体量来看,6-8元价格带仍未出现百万吨级大单品,扩容空间可观。 8-10元价格带重啤及华润产品较多,其中嘉士伯主力产品多位于该价格带,华润则以特色产品布局为主。该价格带产品个性化特征较为突出,但体量相对较小。 10元以上价格带青岛、重啤产品布局较多,精酿及果啤等延展性创新品类多位于该价格带,有望引领行业未来发展方向。(国联证券)

发表评论 取消回复