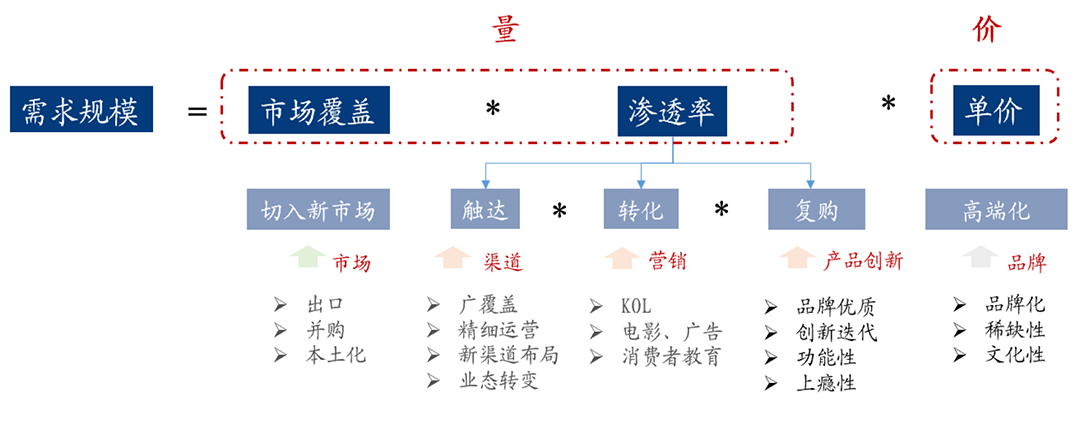

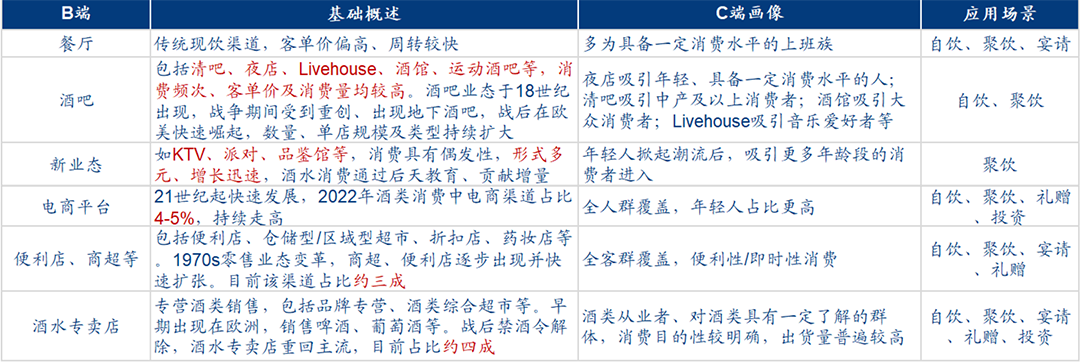

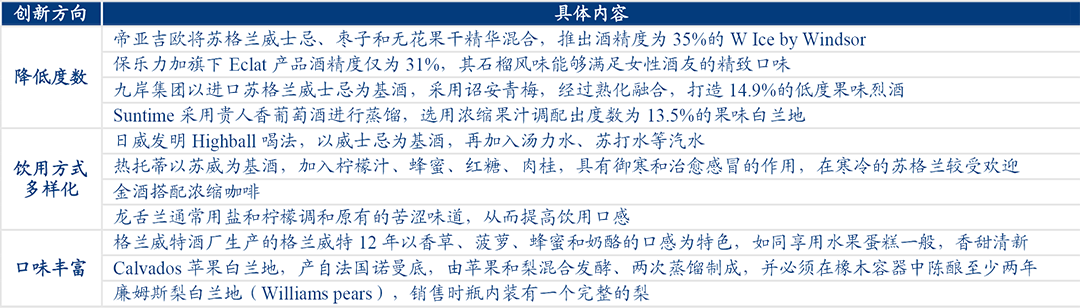

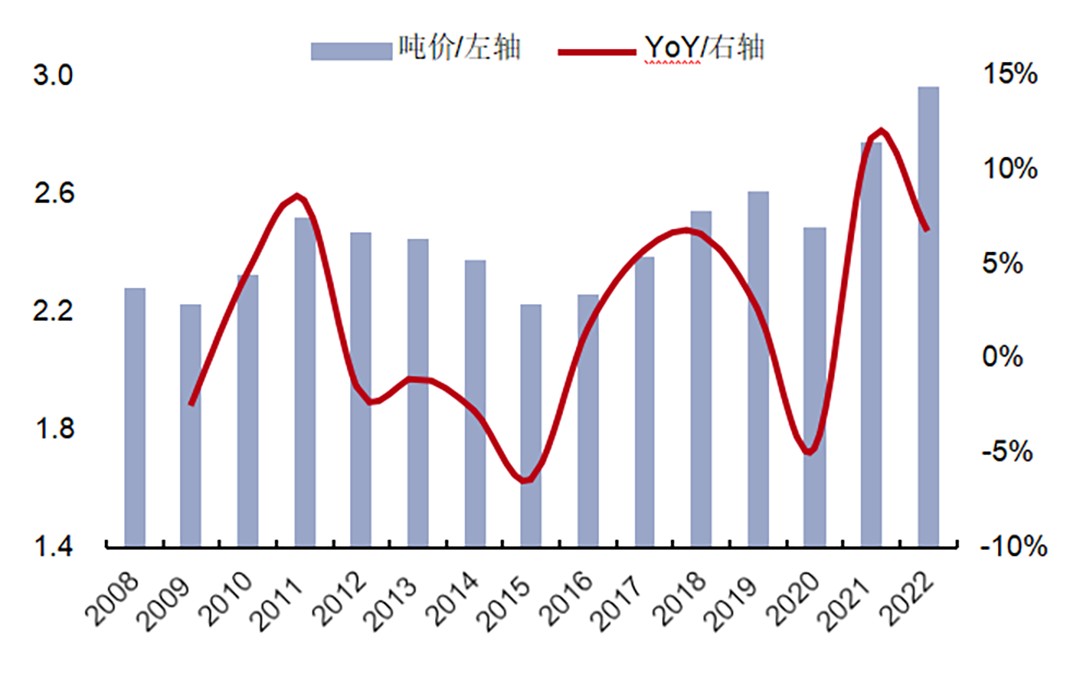

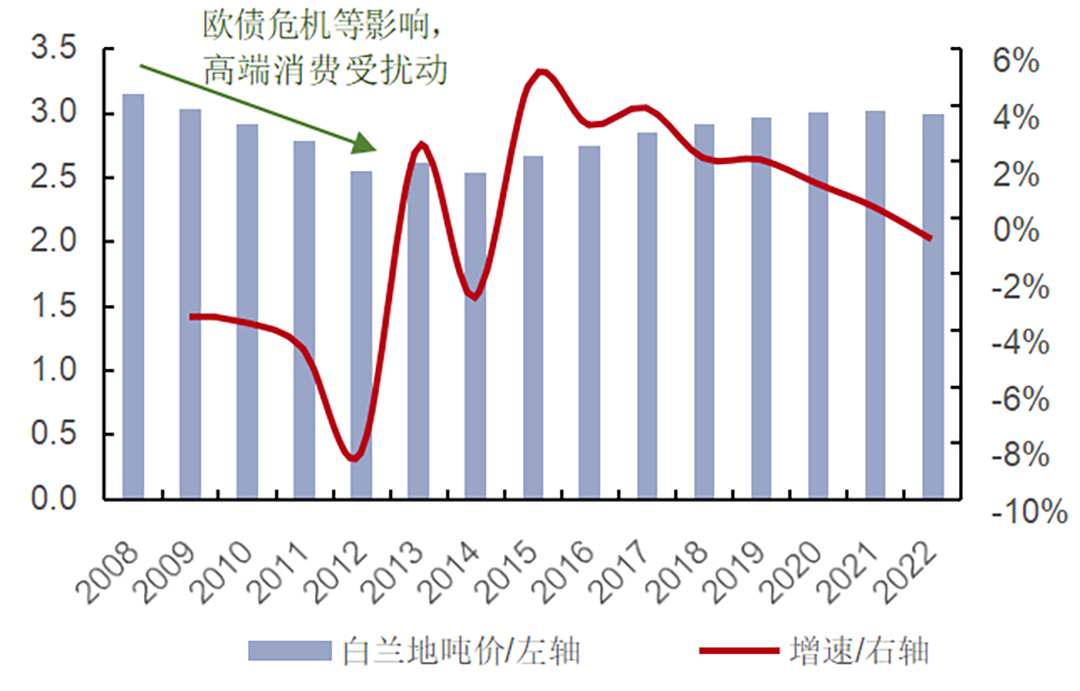

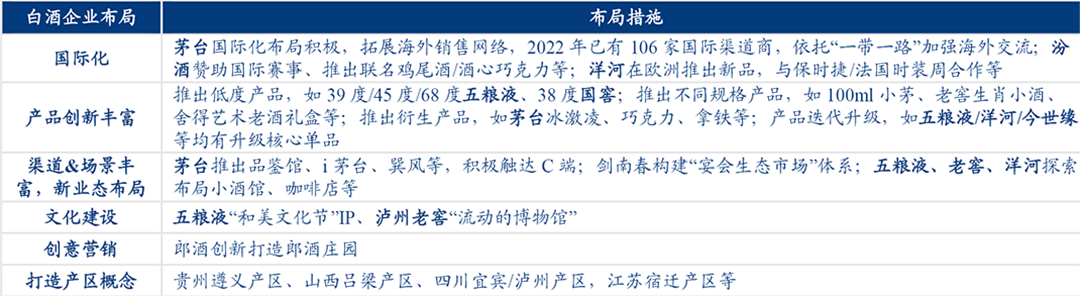

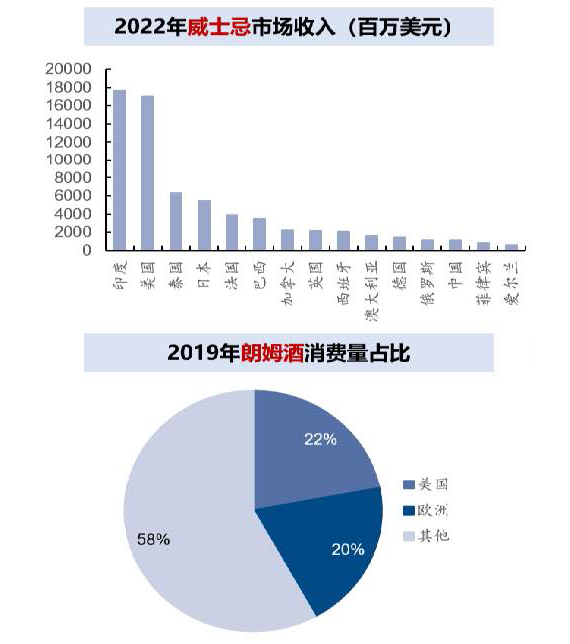

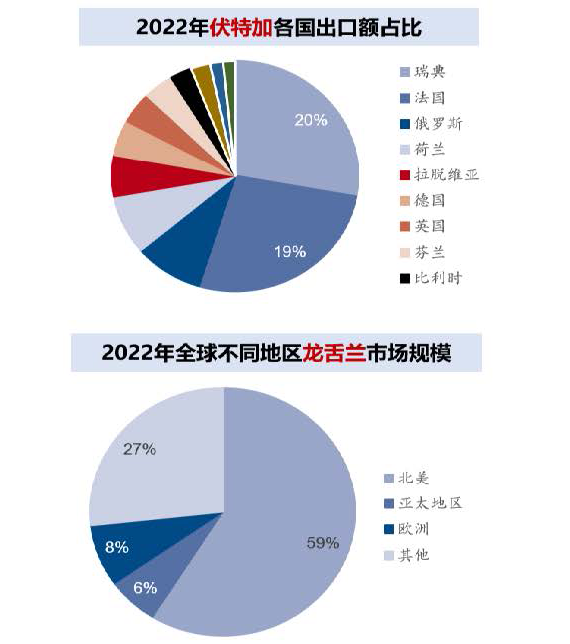

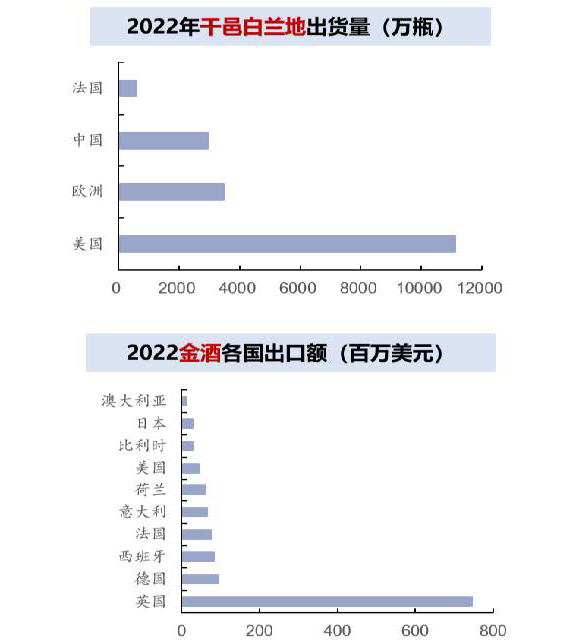

“需求规模=市场销量×价格×渗透率”,每个维度要素的突破即是对品类需求边界的拓宽。日前,华创证券发布《海外烈酒品类属性分析》深度研报,从延伸区域市场、提升渗透率、发力高端化等三个方向,剖析不同酒种、区域市场的拓展逻辑,进而为白酒企业如何探索全球市场提供参考。 以下内容,摘自华创证券报告。 █ 文化输出、品牌叙事与本土化运作,跨区域扩张 从烈酒品类扩张的整个周期来看,其早中期主要靠文化传播,若有时代性机遇则事半功倍,后期则回归品类品牌自身叙事与本土化运作。 烈酒自身的上瘾性决定需求具备普适性,其诞生与传播伴随中世纪航海贸易时代背景展开,欧美文化输出大背景下相关品类天然具备流动外拓的基础;后期全球化渗透,则更多依赖品类品牌自身叙事与企业本土化的营销运作。 ▎品类需求边界因子拆解 ● 文化输出:时代机遇赋能下事半功倍,可遇不可求 伴随文化强硬侵入,布局早、根基稳、融合好,易做大规模。如威士忌伴随大航海、殖民扩张带往全球各地,并成功在美、日、加等国生根,形成现在的三大产区,奠定威士忌成为规模最大烈酒的基础。 自然灾害/国别摩擦等外因带来的格局调整机遇,便于品类快速起量。19世纪60年代,白兰地因虫灾产量严重受挫、威士忌趁势放量;17世纪末英法摩擦背景下,金酒把握英国烈酒税收优惠进行放量,并有效抢占封锁干邑后的空缺市场。 ● 品类品牌叙事:挖掘品类/文化包容性,择优土壤、渐进扩张,胜率更高 供给端看,发挥品类包容性,授人以渔、移植酿造技术,源头打通全链条、教育成本低。典型代表如伏特加、金酒酿造工艺相对简单、条件要求相对宽容,技术传播至海外后民众可自发进行生产,推广难度低、初期起量较快。 需求端看,优选国别间交流合作较好、文化认同感较强的地区扩张,通过KOL引领潮流等方式加强推广,消费者接受度亦较好,一如龙舌兰在美国凭借摇滚歌手、潮流文化快速起势。 ● 本土化运作:更看后天资本操盘运作,平衡本土化改良与特色化定位,参考复制性更强 本土化是消费品出海扩张的核心要素之一,若有资本加持、本土企业入局进度会更优,过程中需谨慎平衡特性与本土化的关系。 产品本土化,如威士忌、金酒在欧美等多地扩张中即被当地居民在原料、工艺等方面进行改良,形成目前的多流派,本土化程度较高、市场覆盖面亦能更广;营销、饮用方式本土化,如伏特加在包装和代言人上进行本土创新、龙舌兰改变盐/柑橘饮用方式等;渠道、场景的本土化,如日本清酒、韩国烧酒伴随日料店和韩国餐饮店在全球布局渗透。 ▎6大烈酒均有全球性布局(左右滑动查看更多) █ 创新为本:兼顾流行与经典,提升渗透率 终端需求人群/场景多元与渠道变革,往往能够带来新需求。触达、转化、复购各环节效益均有提升空间。 渠道、场景丰富迭代,从普及度和差异度上做文章,消费者触达可更精细。 烈酒进入新市场后,主流模式是导入主流渠道,如商超、餐厅等,通过拓展终端覆盖面实现广泛触达大众,但缺少和终端消费者的直接对话契机。而具有差异性和场景绑定的现饮渠道,形成场景绑定后更易高效起量。 比如1960s至今酒吧、派对、聚会等业态的快速发展,近年品鉴馆、精品店、移动式公路酒吧等的出现,可有效增加对年轻群体、女性群体的触达。 ▎烈酒消费渠道分析 消费潮流可变亦可引领,关注记忆点信息打造和KOL引流,由点带面提升转化率。 烈酒不同品类消费景气度的多变性给予各品类份额调整的机会,回顾各品类快速崛起期,或为KOL的强势引领,如金酒、龙舌兰,或为营销打造、满足特定需求/特色记忆点,如加勒比海盗电影带火朗姆酒、绝对伏特加巧用瓶身创意营销拉近与消费者关系,有效提升转化率。 长期制胜还看产品力支撑与习惯养成,决定后续消费频次与复购率。 一是烈酒曾通过降低度数/容量从而降低尝试门槛、覆盖更多客群,尤其是女性消费群体,鸡尾酒的快速崛起本质就是降度给予更好消费体验;二是饮用方式多元趣味化,通过加冰块/水果/饮料/其余酒类等调配形成更为丰富的口味,如08年三得利创新Highball喝法后引领日威触底回升,连续双位数增长;三是口味丰富,如有花果香甜风味的格兰威特威士忌、多种水果味的伏特加等。 ▎烈酒度数、饮用方式、口味多元化 █ 高端化攻坚:先天禀赋、后期营销与底部定力 烈酒天然具备高端基因,高端化一靠先天禀赋,二靠后天专业运作与品牌维护。结合前文所述,烈酒生产端有差异性,具备文化、社交、金融属性,天然具备高端基因。若后天辅以传奇的品牌故事、长期坚定的价格维护和品牌营销,品牌形象有望持续拉升。 ▎全球烈酒吨价及增速(万美元/吨,%) 对于禀赋优势更强的品类,重在保护品质与稀缺性;对于规模性品类,品牌营销与量价策略更重要;对于较新品类更靠KOL引领,起势较快、但难在长期规模性做大。 ● 白兰地:高端化禀赋+稀缺产区,天生的贵族 1909年,法国政府划定法定产区,并于1930s进一步提出“干邑原产地保护”,打上稀缺和高端的标签,减少欧美同质化竞争内耗。后续经营中严格把控品质与产量,持续进行橡木桶/工艺/产区/原料等的消费者教育与营销,高端形象深入人心。 ▎白兰地吨价走势(万美元/吨,%) ● 威士忌:KOL、品质、消费者教育等全方位打造实现高端化 皇室认证,开启高端化征程。19世纪初苏威生产合法化,1835年布莱克拉首获皇家认证,并逐渐亮相重要节庆与高档场合。品类迭代开创第二轮高端化。19世纪末勾兑酒丑闻对品类造成重大打击,战后品质更优的单一麦芽威士忌崛起,逐步替代原调和威士忌。 持续的消费者培育与专业化运作加固高端形象。一是木桶、产区、年份概念的打造与宣传,增强稀缺属性;二是频繁亮相高端赛事、拍卖等,发挥KOL影响力;三是龙头酒企经营运作更为专业成熟。 ● 龙舌兰:文化热潮起浪,名人效应提价,商业化运作的后起之秀 龙舌兰本身具备高端潜质,早年因生产中添加廉价糖而被视为低质酒,20世纪中后期在美国迎来发展高光。核心一是绑定摇滚、鸡尾酒、派对文化热潮放量,通过杂志、电影等营销,将龙舌兰与年轻、潮流形象挂钩。 ▎龙舌兰吨价快速走高 名人效应加持下,龙舌兰品类快速拉升高端形象。2000年100%BlueAgave制作的龙舌兰开始流行,在原料和包装上做文章。2013年乔治克鲁尼创立Casamigos,以其自身影响力做大后于2017年以10亿美元(前期支付7亿美元,剩余3亿美元根据之后10年的销售业绩支付)出售给帝亚吉欧,高收益率引发更多资本和名人入局,品类高端热潮不断升温。 ▎美国名人投资龙舌兰 调整期高端性品牌需更加坚定,龙头品牌持续引领提价。烈酒2008-2022年吨价整体呈上行趋势,复合增速约2%,近年受经济增速放缓、国际摩擦加剧等影响,包括中美在内的多国出现消费降级情况。 ▎知名烈酒品牌近年仍在持续提价 华创证券分析认为,烈酒长期高端趋势并未改变,消费者追求品质消费是长期趋势,且全球高净值群体仍在扩容,新兴发展国家对高档酒需求亦在提升,头部酒企和品牌多保持定力,持续提价控量维护品牌形象。 ▎白酒头部企业引领打开品类需求空间

7-10升葡萄酒才能蒸馏出1升白兰地,高成本低出酒率下白兰地定价天然偏高,且酿成起即供王权、宗教等上流社会饮用。

发表评论 取消回复