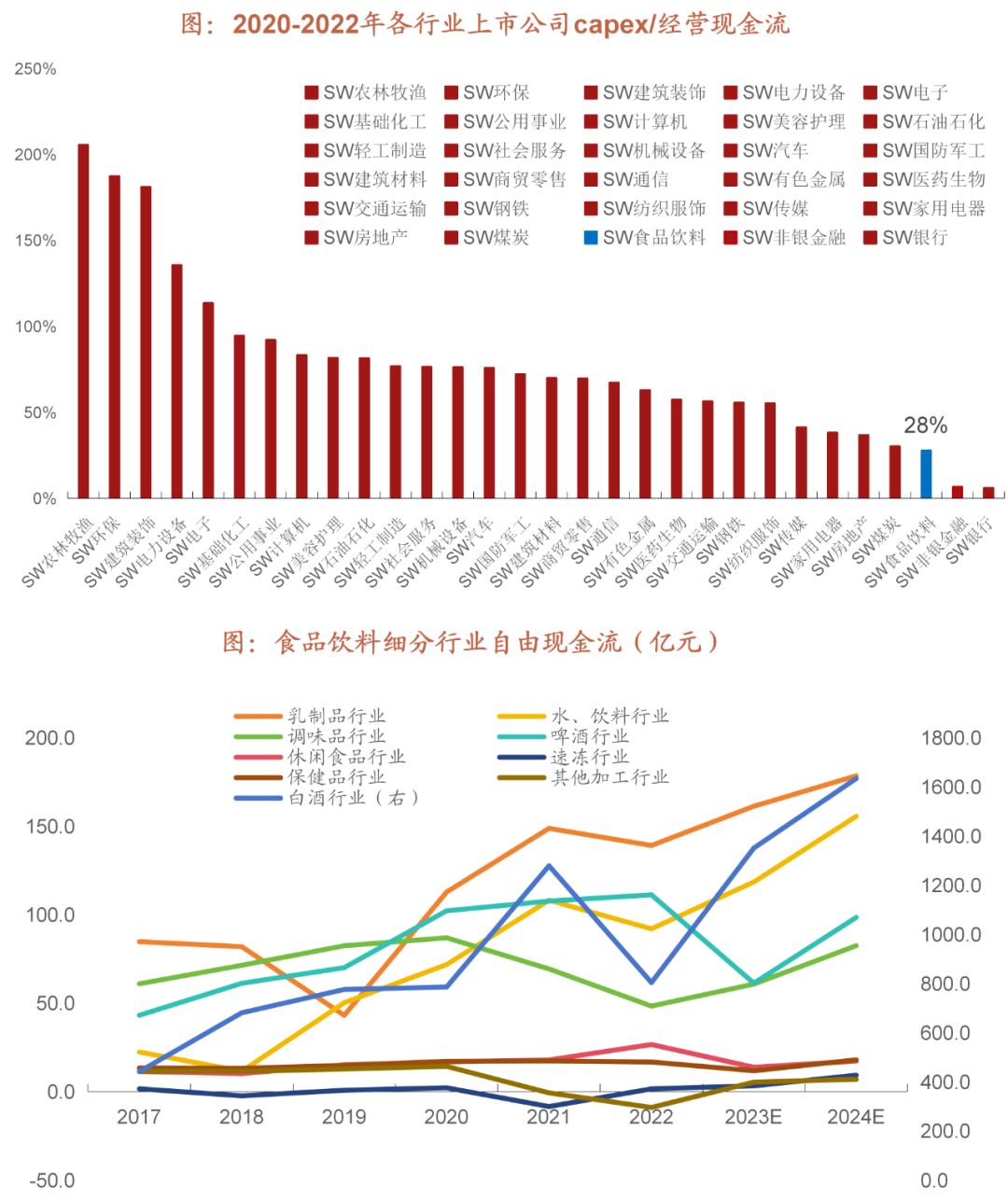

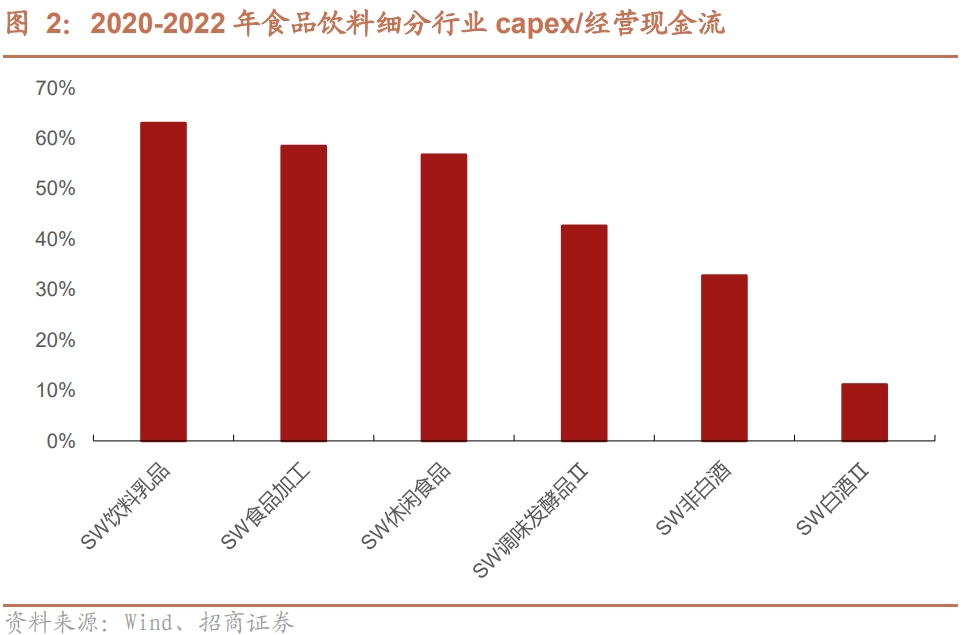

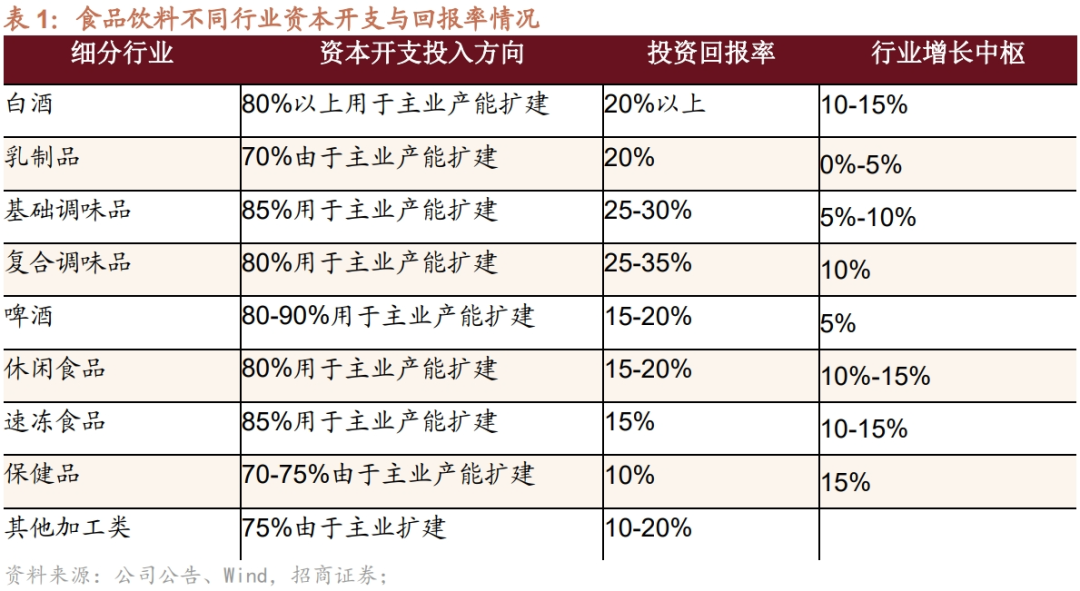

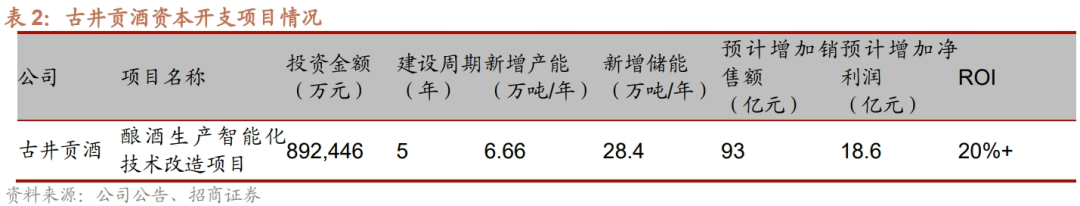

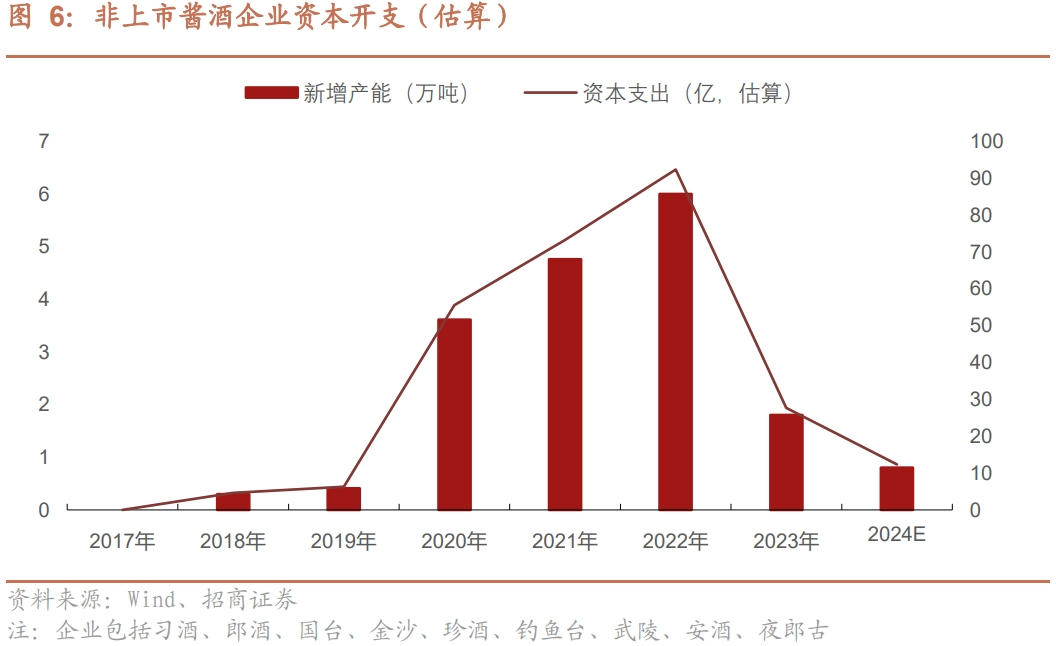

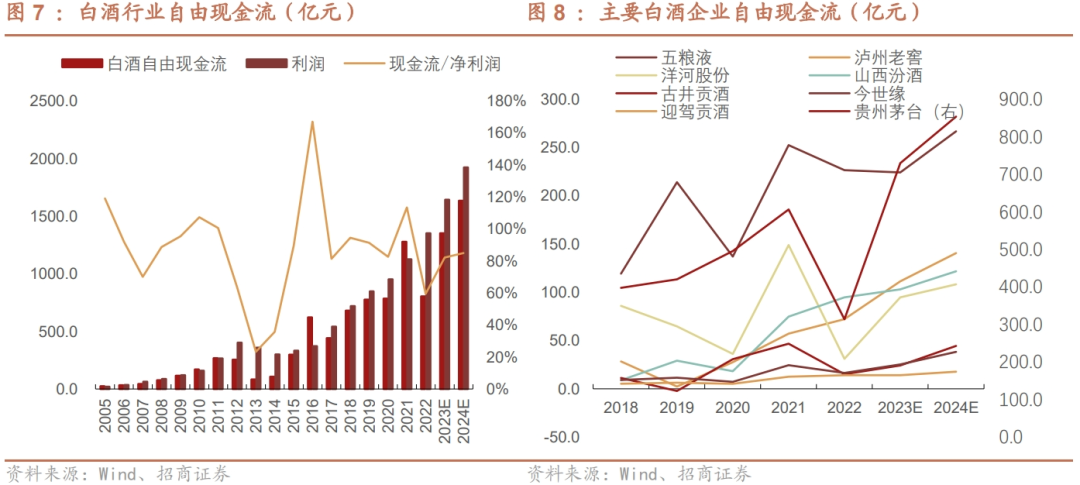

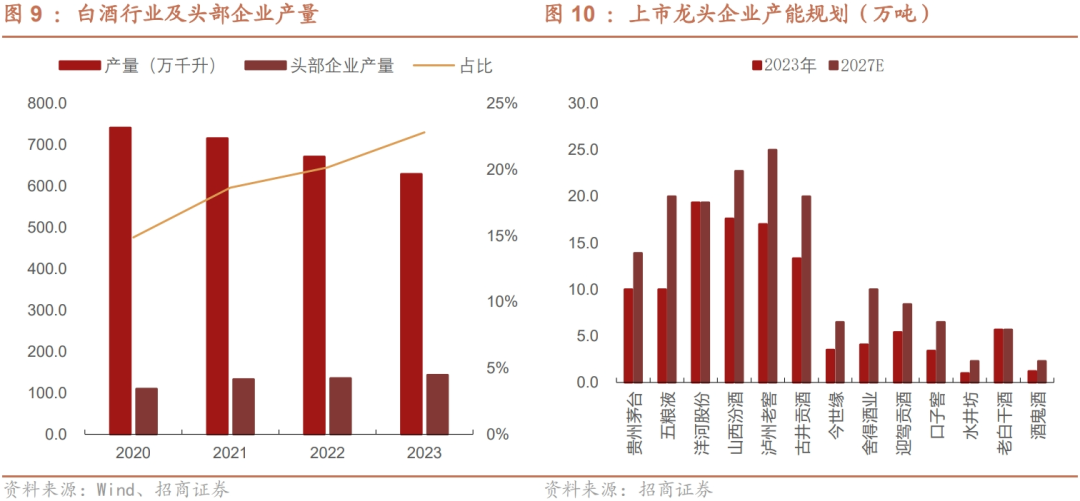

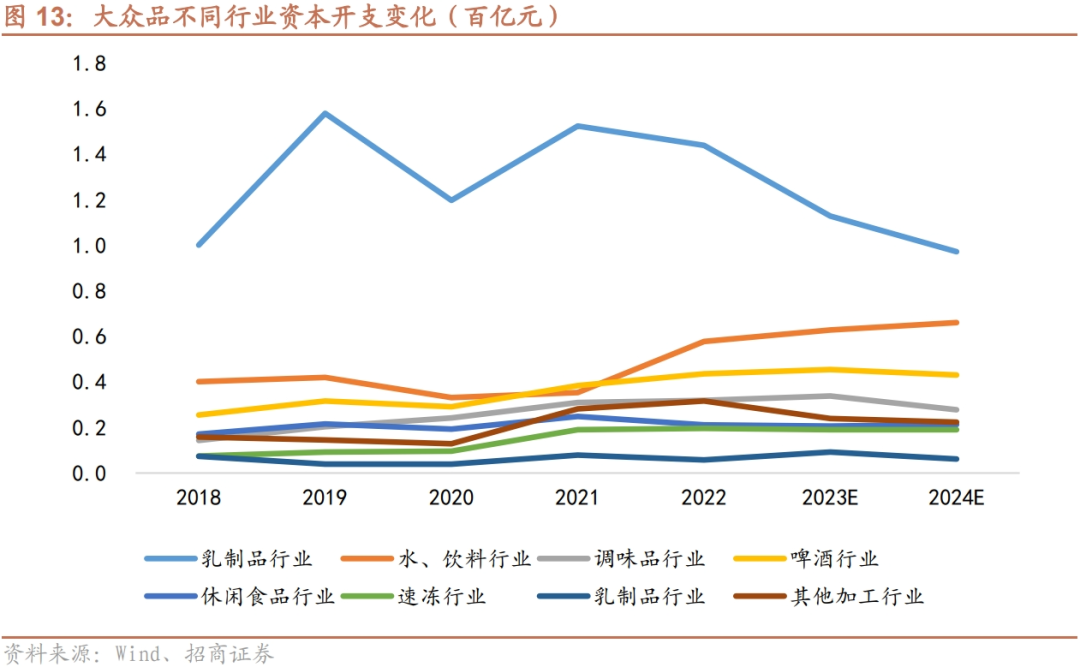

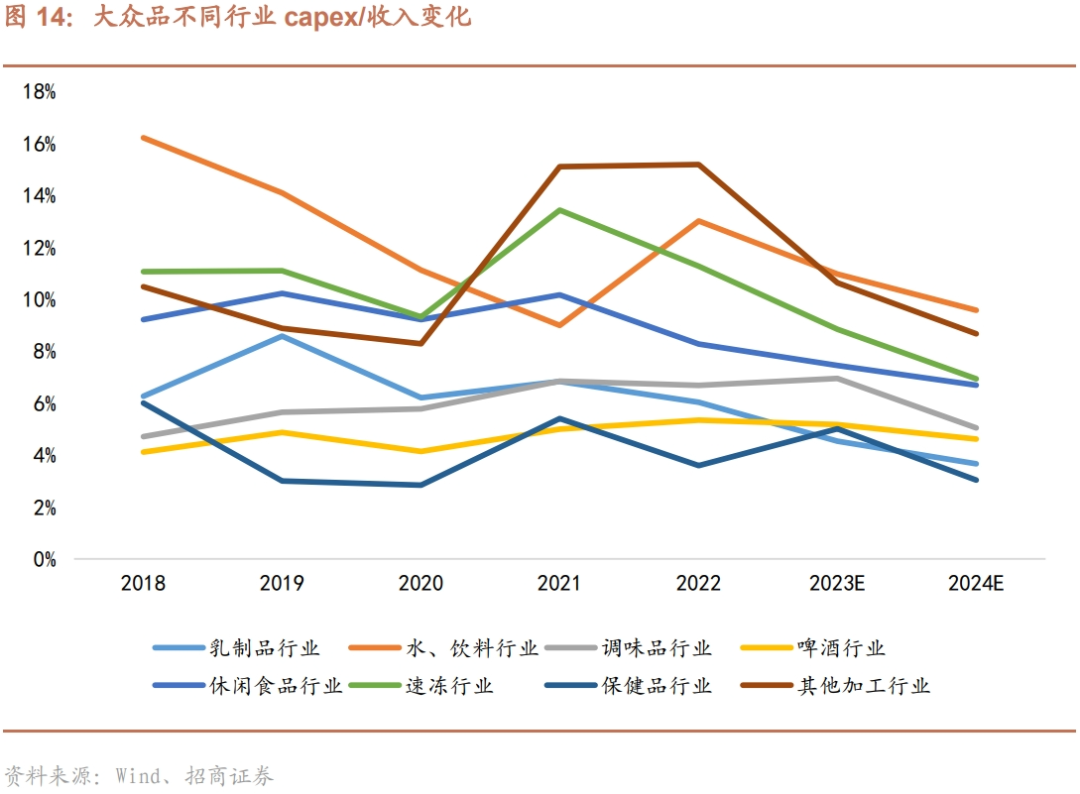

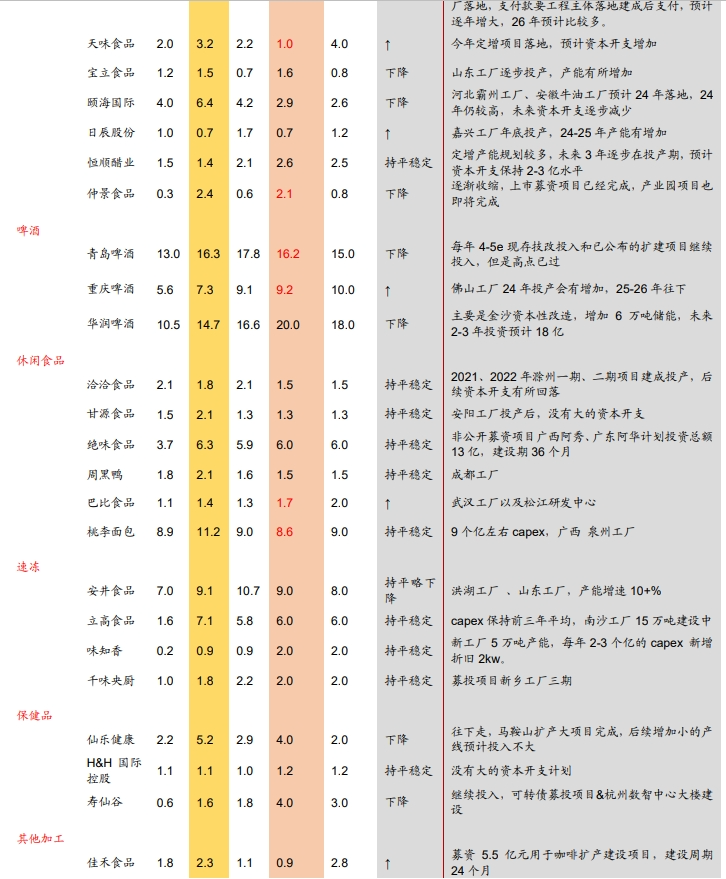

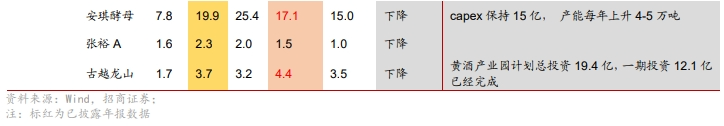

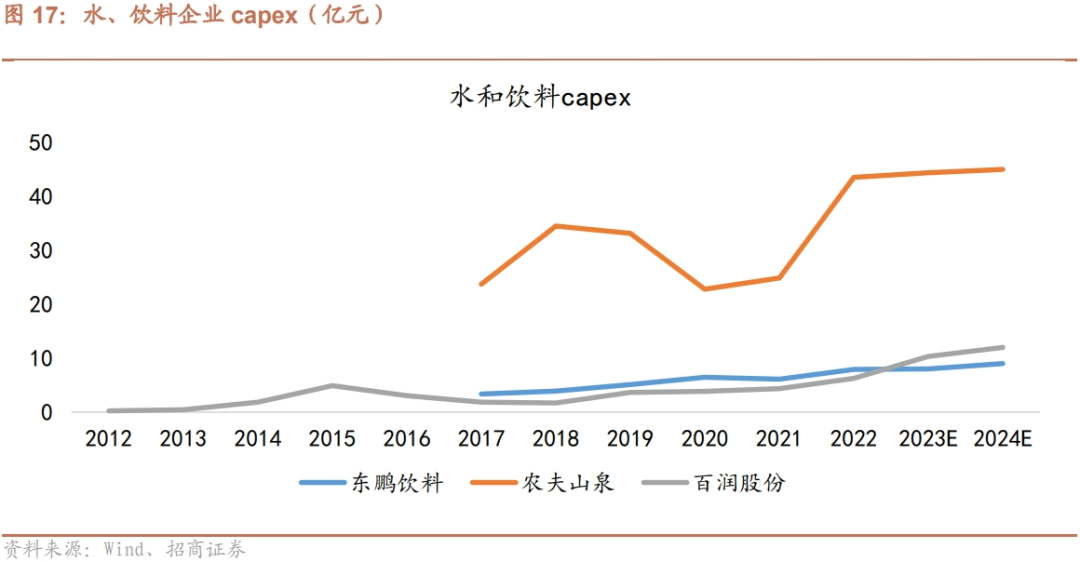

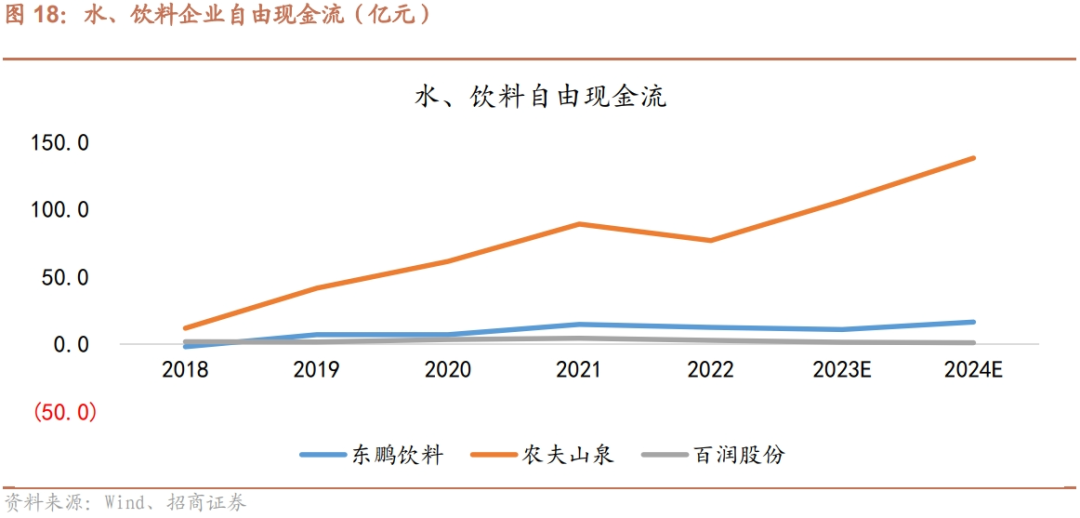

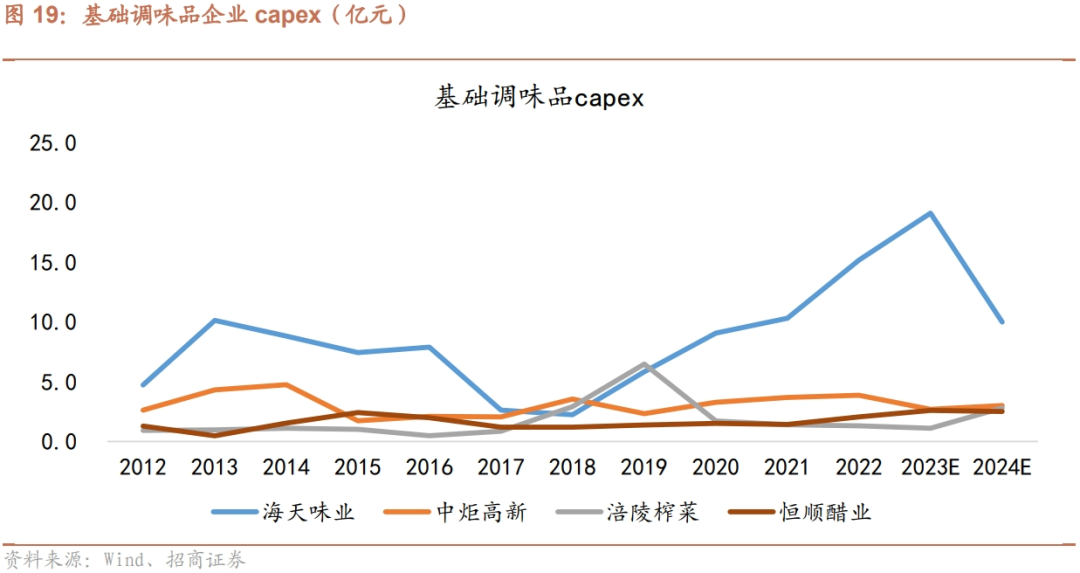

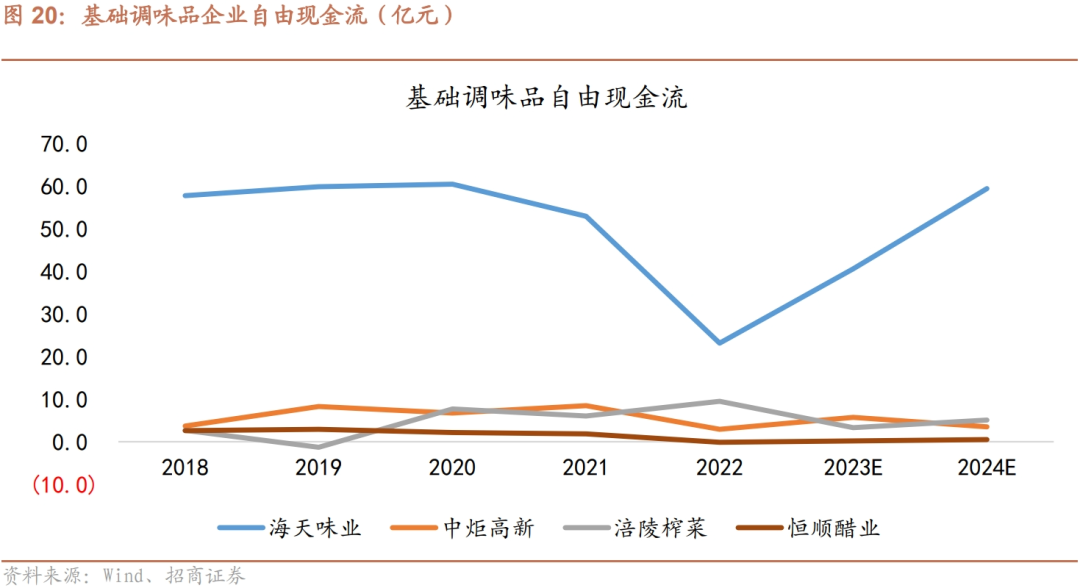

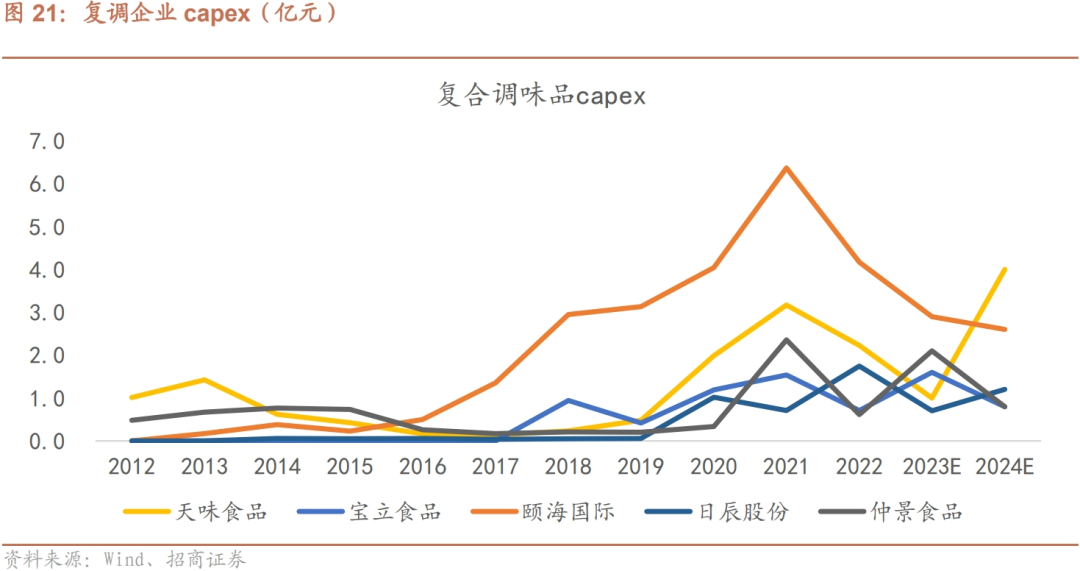

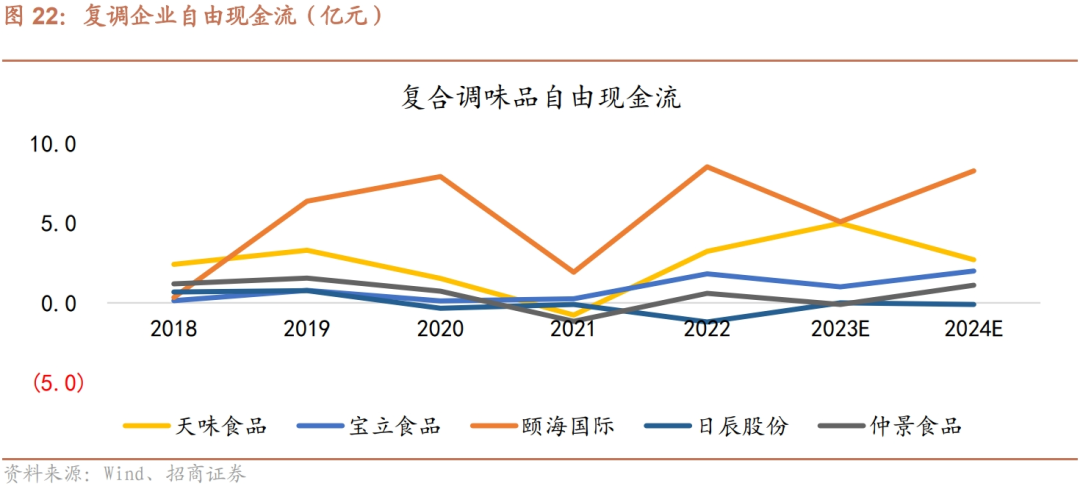

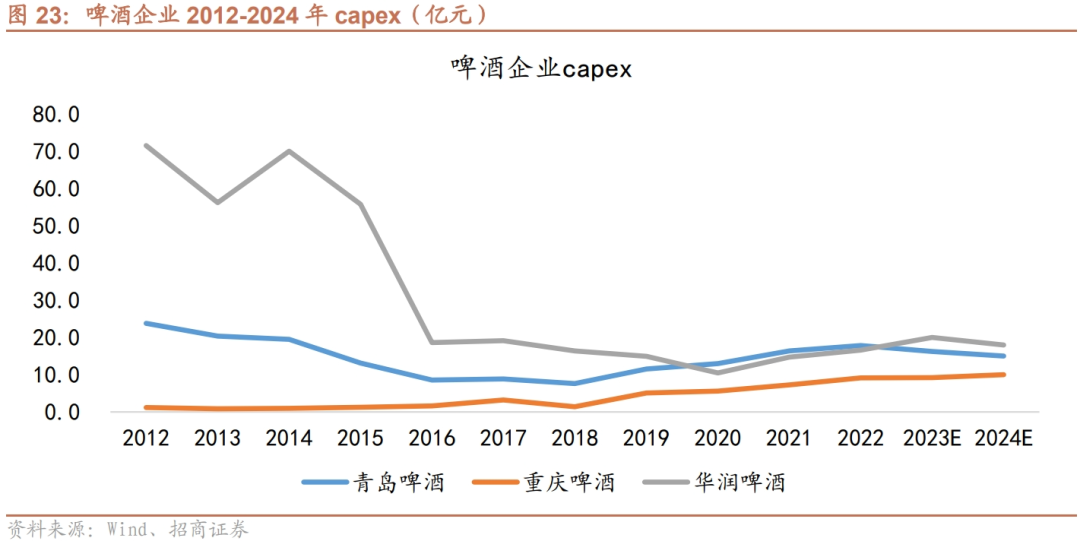

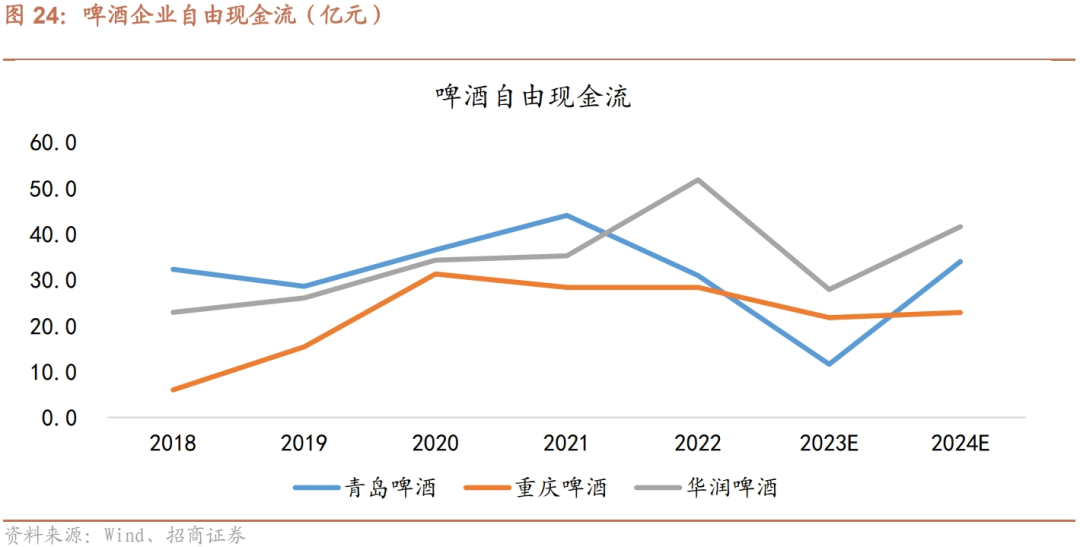

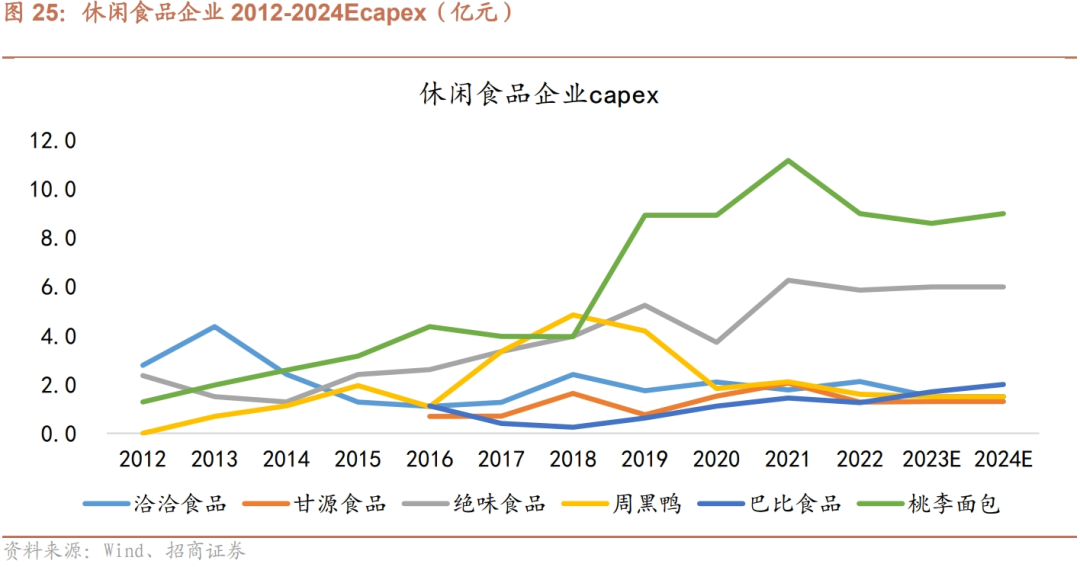

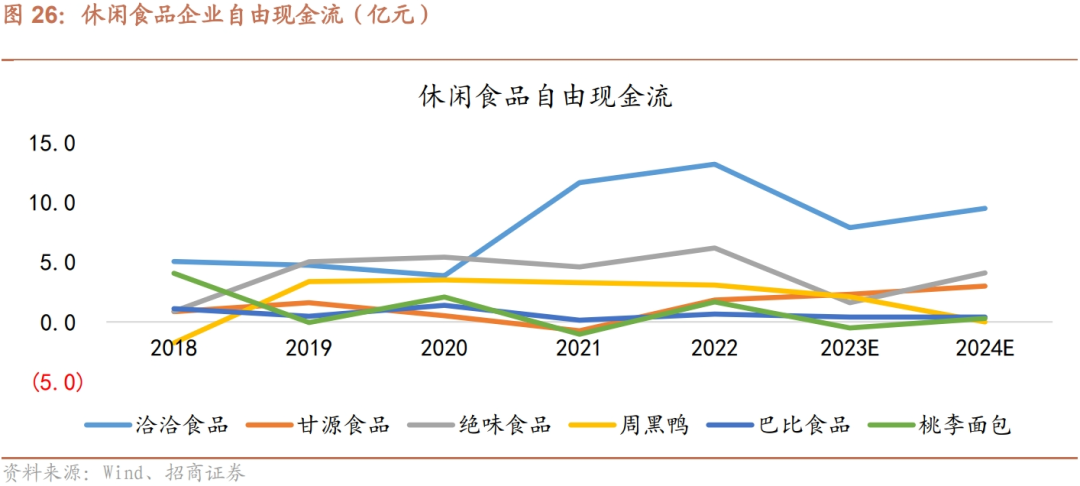

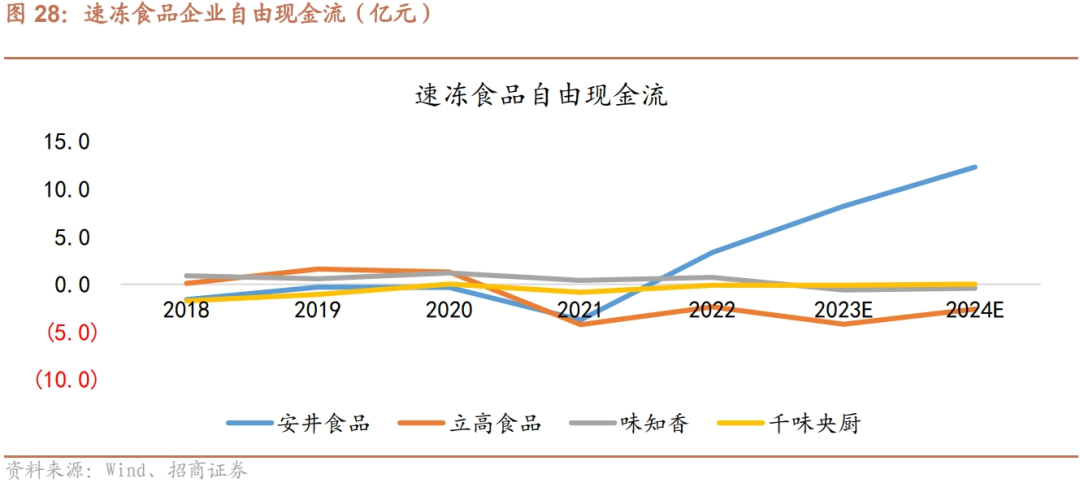

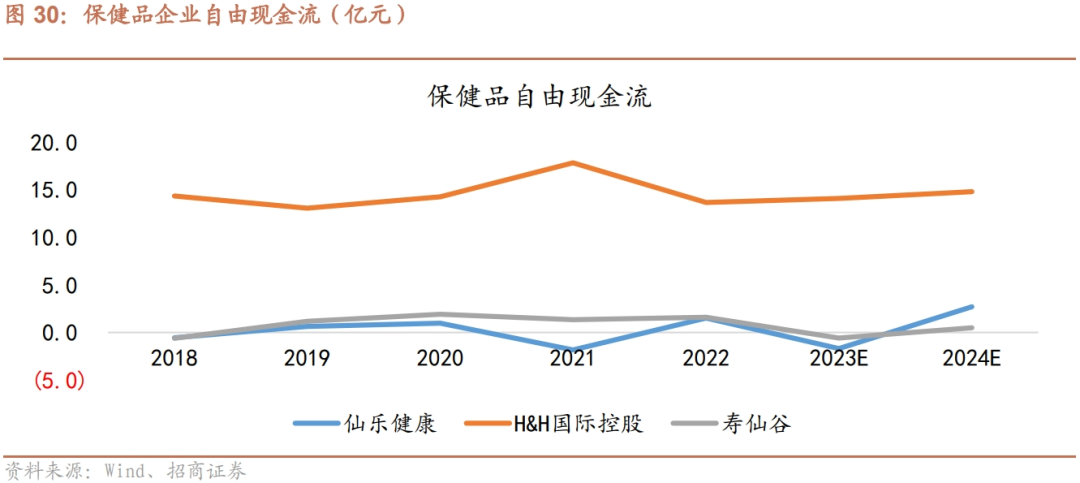

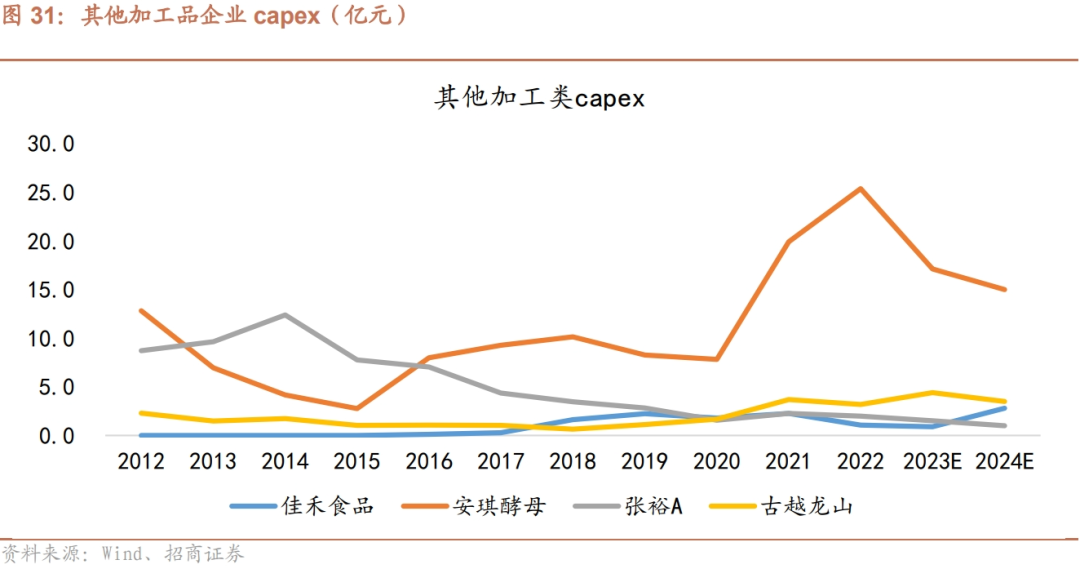

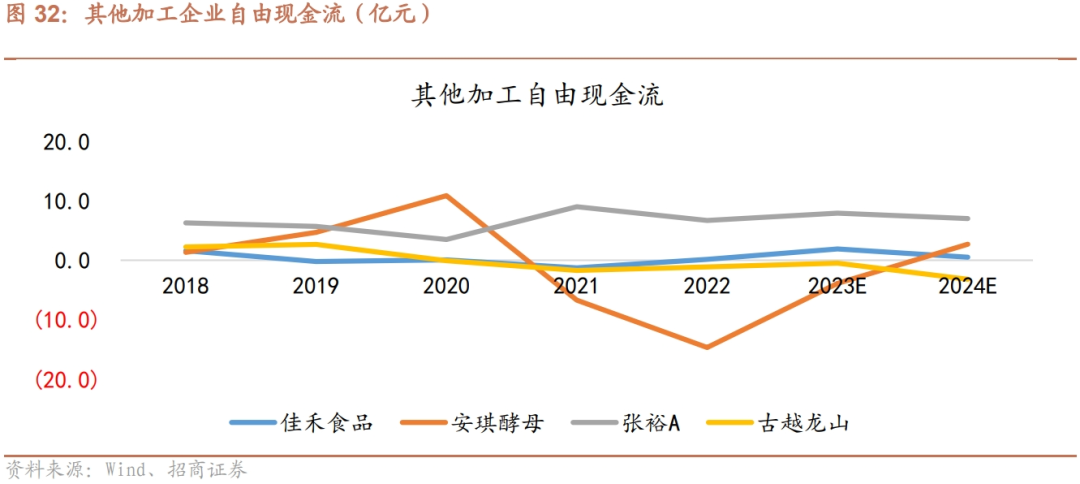

*原标题:食品饮料资本开支与自由现金流专题报告——现金流进入全面改善周期 本文重点研究食品饮料行业资本开支与企业自由现金流。整体来看,商业模式卓越性,保障板块现金流表现显著优于市场。 展望2024年,白酒行业头部上市公司保持了稳健的capex(资本开支,下同),非上市酱酒产能开支计划大幅下降。大众品现金流则呈现拐点性改善,部分成熟行业出现资本开支下行,供给侧出现格局改善信号,其他成长性板块盈利增长跑赢资本开支增长,整体呈现向好趋势。 █ 核心观点 整体分析:商业模式卓越性,保障板块现金流表现显著优于市场。食品饮料行业资本开支对现金流挤占整体影响较小。按照capex/经营现金流情况,2020-2022年食品饮料行业整体capex/经营现金流为28%,远低于平均数和中位数。 内部细分来看,饮料乳品、食品加工、休闲食品、调味发酵品、非白酒、白酒行业的capex/经营现金流分别为63%、58%、57%、43%、33%、11%。另外行业内公司投资绝大多数聚焦主业,考虑到本身业务的ROI(投资回报率,下同)较高(10%-20%),再投资回报率高。 白酒:资本开支占比极小,酱酒产能周期性下降。 白酒由于商业模式特殊性,占比现金流极少,所以一般不需要重点研究资本开支周期。 正文中我们大致分析了上市公司的资本开支趋势,同时由于酱酒的产能释放周期对价格影响较大,我们加入了非上市酱酒企业的产能周期分析。从数据来看,非上市酱酒资本开支高峰已过,2023年预估下降70%,2024年预计进一步降低。 另外我们也提出了一些思考: 1)现在是否是应当全面下降资本开始投资的时候?对头部酒企未必,头部企业销量市占率23%,仍有集中空间。 2)资本开支到成品销售较制造业周期更长,产能扩建可柔性调整,存货可跨周期调节。 3)就短期而言,白酒企业的销售策略对竞争格局影响更大。资本开支周期决定中长线方向,短期市场竞争取决于公司的量价决策。 大众品:capex投放存在分化,现金流全面呈现改善趋势。 大板块公司随着成长性和集中度的成熟化,逐步降低资本开支,这使得我们能看到未来1-2年,现金流的明确改善。如,乳制品、啤酒、保健品资本开支下降。 但我们也看到部分的成长性较强的资本开支呈现上升趋势,如水和饮料、休闲食品、速冻产能正常扩张,但这些板块公司EBITDA增长快于资本开支,所以现金流也呈现上升趋势。分板块看, 1)乳制品:capex下降,龙头自由现金流上升; 2)水和饮料:capex保持正常扩张,农夫、东鹏自由现金流改善; 3)基础调味品:海天capex下降FCF改善,其他企业自由现金流分化; 4)复调:天味日辰capex向上,其他capex下降,自由现金流向上; 5)啤酒:capex略有下降,自由现金流上升; 6)休闲食品:capex保持正常投入,自由现金流受利润改善上升; 7)速冻食品:capex稳定,自由现金流转正; 8)保健品:capex下降,H&H自由现金流稳定,仙乐FCF改善; 9)其他加工类:安琪capex向下现金流改善,其他FCF略降。 *风险提示:经济环境扰动,需求不及预期,价格表现不及预期、竞争加剧。 以下为报告正文。 █ 整体:商业模式卓越性,保障板块现金流表现显著优于市场 在进行资本开支边际变化研究的之前,我们先看一下我们板块本身资本开支比例在全行业的情况。 食品饮料行业资本开支对现金流整体影响较小。按照capex/经营现金流情况,2020-2022年食品饮料行业整体capex/经营现金流为28%,在所有一级行业中仅高于非银金融与银行业,行业整体现金流状况良好,资本开支对现金流的挤占影响较小。 饮料乳品/食品加工/休闲食品板块capex占经营现金流比例过半,白酒板块现金流充裕。 如果看食品饮料内部细分来看,2020-2022年饮料乳品、食品加工、休闲食品、调味发酵品、非白酒、白酒行业的capex/经营现金流分别为63%、58%、57%、43%、33%、11%,其中白酒板块现金流整体较为充裕,饮料乳品、食品加工、休闲食品板块capex占经营现金流比例过半。 行业内公司投资聚焦主业,投资回报率高。行业内公司的资本开支,70%以上均聚焦主业的产能扩建,较少有非主业相关的资本开支,且投资回报率可达到较高水平,白酒、乳制品、调味品等在20%以上,其他行业也有10%+。 以古井贡酒为例,2020年公告项目总投资892,446.18万元,形成年产6.66万吨原酒能力,按14万(2022年报)吨价计算,对应年增加营收93亿,按照20%净利率计算,对应18.6亿利润,ROI可达20%,并不会降低企业盈利能力,企业在收入规划上,也提出了300亿目标,销售增长节奏预计与产能扩建相匹配。 行业现金流进入全面改善周期,白酒23起年快速回升,啤酒预计2024年现金流改善,乳制品、水和饮料22年后稳健改善。 预计2023-2024年,行业企业自由现金流合计1786亿、2201亿,同比+45%、+23%,现金流进入全面改善周期,其中,白酒行业现金流表现自22年低点快速回升,啤酒行业2023年略有承压,预计在资本开支下降2024年有所改善;乳制品、水和饮料在2022年后自由现金流稳健改善。 █ 白酒行业:资本开始占比极小,酱酒产能周期性下降 上市白酒企业2023-2024年capex160亿/165亿,占经营现金流11%/9%逐年下降;2022年,14家主要白酒上市公司资本开支152亿,同比+39%,头部企业在20-21年景气阶段,提出了新的产能扩建计划。 复盘上一轮周期,2011-2014年间白酒行业的资本支出同样较大,2010-2012市场供不应求带动酒价上升,企业加大资本开支,随后两年维持了较高水平投资,2015年起资本开支快速下降,一方面,酒企上一轮投资计划完成后产能充足,另一方面,三公消费的限制减少了对中高价白酒的需求。 展望本轮周期,我们预计白酒行业2023/2024年资本开支达到160亿/165亿,同比+5%/+4%,整体节奏平稳,预计2025年后有望持续下降。 相比上一轮峰值,2013-2014年行业capex/经营现金流比例高达57%/44%,本轮资本支出相对温和,2022年capex/经营现金流为16%,达到阶段性高点,预计2023-2024年有望下降至11%/9%,对行业整体现金流及盈利能力影响有限。 非上市酱酒资本开支高峰已过,2023年预估下降70%,24预计进一步降低。除上市公司外,酱酒非上市公司仍为资本开支重要参与者。 由于酱酒企业多为非上市公司,不披露资本开支,我们根据郎酒招股说明书测算,单吨产能投资金额约为15.4亿,据此,2020-2022主要非上市酱酒企业资本开支达到56亿、73亿、92亿,2022年达到顶峰。 由于酱酒行业先于白酒行业,于2021年中便开始调整,渠道中库存累计,主流产品批价有所下滑,故两年后的2023年,整体资本开支已经快速下降。2023年非上市酱酒资本开支预计为28亿,同比-70%,预计2024年将进一步下降。 资本开支占比降低叠加回款正常化,2023-2024年自由现金流/净利润可达到82%/85%,逐年改善。2022年白酒行业自由现金流804亿,同比-37%,现金流/净利润为59%,为近五年最低水平,2023年预计行业自由现金流达到1351亿,同比+68%,较22年改善明显,现金流/净利润达到82%,在资本开支占比降低以及销售回款正常化后,现金流有望逐年改善,预计2024年自由现金流/净利润可达到85%。 高端酒及区域龙头为资本开支主力,投资多为产能建设聚焦主业。分公司来看,高端酒及区域龙头仍为主要资本开支企业,茅台、五粮液、古井、今世缘2023年资本开支分别为26亿/33亿/23亿/22亿,四家企业占行业资本开支过半,头部公司仍在持续抢占市场份额,需要产能、储能保障基酒供应。 从企业资本开支投入方向上来看,仍聚焦白酒主业,并未分散至其他行业,如茅台拟投资约155.16亿元建设茅台酒“十四五”技改建设项目。汾酒拟投资910,181.5万元建设实施汾酒2030技改原酒产储能扩建项目(一期)。 除了常规意义对资本开支的分析,由于白酒特殊性,生产周期和库存周期,也影响中期的产业竞争秩序,我们进一步梳理一下内容。 1)是否应该全面下降资本开支?对头部酒企未必。 头部企业销量市占率23%,仍有集中空间。2023年行业产量629万千升(中酒协数据),头部企业产量143万千升,占比达23%,可见行业产量集中度处于较低水平,对标啤酒行业,前五大企业销量占行业超70%。白酒行业集中度偏低,大量中小型酒厂及作坊参与竞争,仍有集中空间。 按照现有企业制定的扩张计划,2027年预计产量同比2023年增长近50%,我们假设白酒行业整体产量不变,头部企业2027年占比预计达到35%。 2)资本开支到成品销售较制造业周期更长,产能扩建可柔性调整,存货可跨周期调节。 产能建成到成品酒销售仍有时间周期,大曲酱香酿酒需要1年,储酒3年,故从产能投建到可供销售至少需4-5年。在实际投资中,企业可以根据实际情况柔性投入,以销定产,如汾酒2030技改项目一期,公司统筹规划,实际产能扩建节奏与主销产品(玻汾等)的市场需求相匹配,需求平稳阶段可放缓投入,不会导致产能过度投产带来供给过剩。 此外,由于白酒没有保质期,且具有越陈越香的特质,存货可以跨周期调节,如舍得在2012年产能便达到4万吨以上,在行业调整期,积累了大量的库存基酒,成为了公司核心竞争优势和差异化抓手。 3)资本开支周期决定中长线方向,短期市场竞争取决于公司的量价决策。 由上述分析,白酒的资本支出对1年维度的企业供应影响有限,且调节方式多,产品的供需仍取决于各渠道的态度,如2024年春节期间,酒企主动调节发货节奏,经销商与终端也不急于快速出货,主流大单品如五粮液、青花20等价格触底回升。 █ 大众品:现金流整体出现改善信号 部分行业供给侧出现格局改善信号 大众品资本开支延续分化,乳制品、啤酒、保健品资本开支下降,水和饮料、休闲食品、速冻产能正常扩张。 复盘近5年36家主要大众品上市公司资本开支看,2021-2022年行业资本开支达到最高水平,2022年行业合计capex高达355亿,2023年以乳制品为代表的行业资本开支出现明显下降(以维护性资本开支为主),也表明了部分行业步入成熟期,不需要大幅的新产能扩建,供给侧出现格局改善信号。 我们预计大众品行业2024年capex约303亿,同比-7.5%,2024年乳制品、啤酒、保健品资本开支继续下降,调味品分化,休闲食品、速冻产能正常扩张。 乳制品:capex下降,龙头自由现金流上升 乳制品行业资本开支在2019年达到上一轮峰值158亿,在2021年后资本开支持续下降,2022年行业资本开支144亿,从龙头伊利和蒙牛的资本开支规划看,企业以维护性资本开支为主,预计2023年和2024年乳制品资本开支降幅明显,龙头企业自由现金流有望改善。 水和饮料:capex保持正常扩张,农夫、东鹏自由现金流改善 水、饮料行业2022年资本开支57.7亿,2020-22年处于本轮资本开支上升阶段,22年capex高于上一轮19年扩张高点42亿。头部企业农夫山泉、东鹏饮料仍处于产能扩张阶段,预计2023/2024年企业资本开支仍有上升。 从自由现金流看,受益于利润的改善,农夫的自由现金流在2023年和2024年都要好于20-22年,东鹏的自由现金流2023年有所承压,2024年出现改善,百润的自由现金流由于资本开支新一轮扩张,预计呈现下降趋势。 基础调味品:海天capex下降FCF改善,其他企业自由现金流分化 基础调味品代表企业2022年资本开支22.4亿,较此前有所上升,企业capex表现分化。龙头海天味业2018-2022年处于一轮产能扩张阶段,预计2023年资本开支达到峰值,南宁基地计划于2024年底部分投产,2024年capex预计明显下降,其他中炬、榨菜、恒顺23-2024年预计资本开支稳中略升。 从自有现金流看,海天随着资本开支下降现金流预计改善,涪陵榨菜预计自由现金流转好,中炬预计2024年自由现金流略有下降,恒顺现金流基本稳定。 复调:天味日辰capex向上,其他capex下降,自由现金流整体向上 复合调味品代表企业近5年资本开支高点在2021年,2022年行业资本开支9.5亿,同比下降32%,其中颐海资本开支下降最为明显。预计2023-2024年复调行业资本开支仍有所下降,天味和日辰2024年资本开支略有上升。从自由现金流看,除天味由于产能扩张略有下降之外,复调行业自由现金流2024年整体改善。 啤酒:capex略有下降,自由现金流上升 本轮啤酒行业资本开支在2023年基本达到峰值,华润、青啤、重啤3家代表企业合计约45.4亿capex,但较上一轮12-15年有明显下降。2024年预计啤酒行业capex略有下降,青啤和华润资本开支稳中略降,重啤保持正常扩张。 从自由现金流看,2022年3家代表企业自由现金流合计111亿,同比+3%,2023年自由现金流预计有所下降,2024年自由现金流出现回升。 休闲食品:capex保持正常投入,自由现金流受利润改善上升 休闲食品行业本轮资本开支在2021年达到高峰,capex为25亿元,2022年行业资本开支下降到21亿,预计2023-2024年资本开支保持稳定投入,基本维持在20-21亿左右。其中桃李资本开支稳中略降,洽洽、甘源、绝味、周黑鸭资本开支基本持平。自由现金流看,随着利润改善,自由现金流在2024年预计小幅回升。 速冻食品:capex稳定,自由现金流转正 速冻食品头部企业为保障产能充足,资本开支先行,2016-2022年行业资本开支持续上升,2022年资本开支达到高点19.6亿,预计23-2024年速冻企业资本开支保持稳定投入。 速冻行业创造自由现金流能力弱于其他行业,2021年之后随着利润转好行业自由现金流回升,预计23-2024年企业自由现金流有所回升。 保健品:capex下降,H&H自由现金流稳定,仙乐FCF改善 保健品行业资本开支近5年高点预计出现在2023年,capex达到9.2亿,上一轮资本开支高点出现在2017年(7.8亿)。仙乐预计随着马鞍山扩产完成2024年资本开支下降,H&H国际没有大幅的资本开支计划,寿仙谷资本开支预计投入稳中略降。从自由现金流看,仙乐自由现金流2024年有望大幅改善,现金流有望转正,H&H现金流保持稳定,寿仙谷自由现金流也有望回升。 其他加工类:安琪capex向下现金流改善,其他FCF略降 其他加工类中,安琪酵母资本开支额最高,主要用于国内外酵母产能扩张与其他贸易项目建设,安琪23-2024年资本开支有望下降,带来自有现金流改善。佳禾、古越龙山保持稳定的资本开支投入,预计23-2024年自由现金流略有下降。

发表评论 取消回复