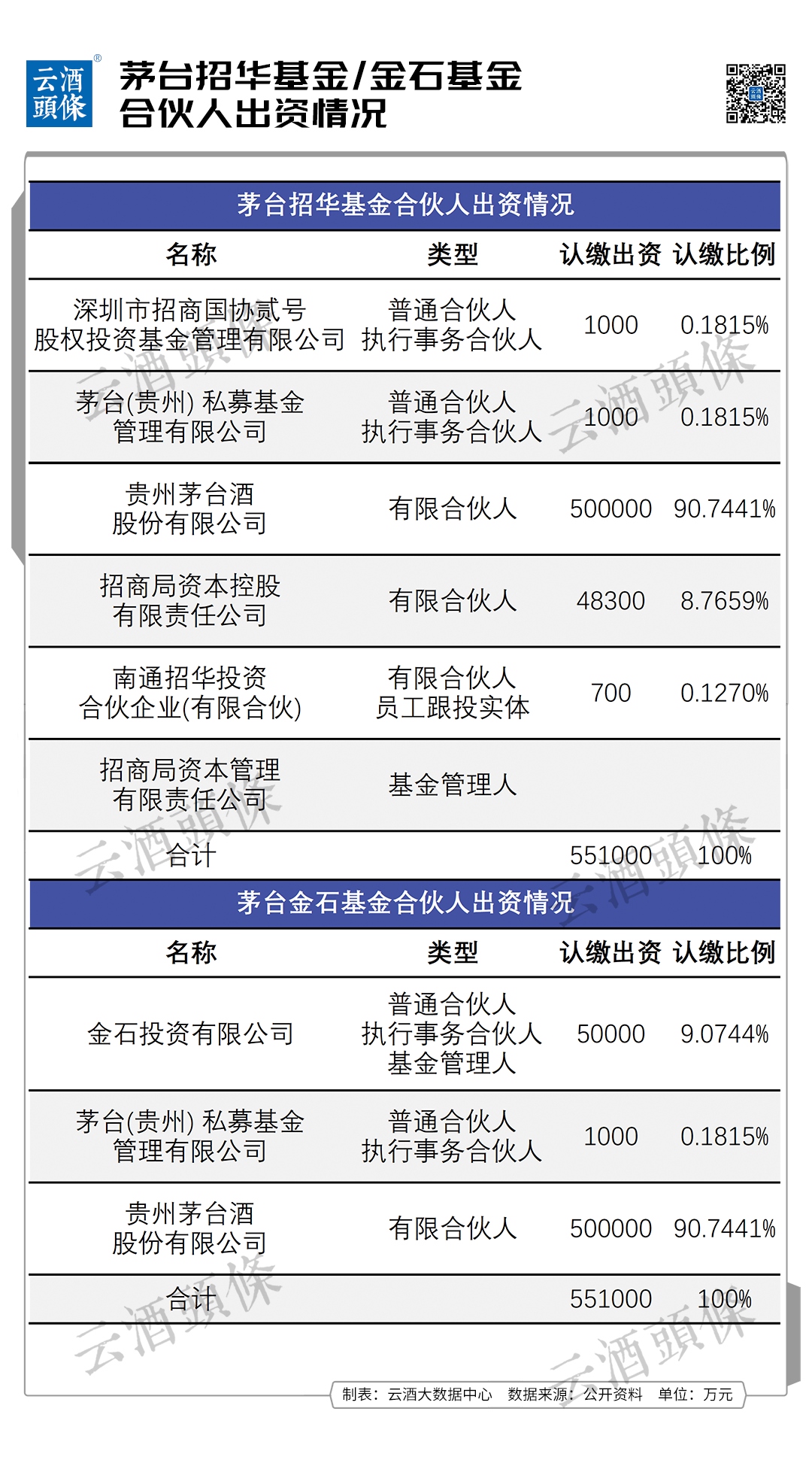

近日,在贵州茅台2022年股东大会上,表决通过了《关于出资参与设立产业发展基金的议案》(以下简称“议案”)。这意味着贵州茅台首次参与设立的产业基金即将进入实施阶段。 实际上,不只是贵州茅台,近年来五粮液、泸州老窖等头部酒企纷纷布局产业基金,酒企正成为基金江湖一支独具特色的队伍。 ➊ 首次做基金? 茅台旗下基金曾收获6家IPO 贵州茅台设立产业发展基金的公告此前就已经发布。 5月,贵州茅台公告,将出资设立两只私募股权投资基金,分别为茅台招华基金和茅台金石基金,贵州茅台分别认缴50亿元,累计出资100亿元。 外界更多的关注点在于,这是贵州茅台历史上首次设立私募投资基金。 但值得一提的是,贵州茅台母公司茅台集团早有成功投资运营基金的经验,并取得了极大成功。 2014年,茅台集团就已经和建信(北京)投资基金管理有限责任公司共同持股成立茅台(贵州)私募基金管理有限公司(以下简称“茅台基金公司”)。 2014年到2023年5月,茅台基金公司参与投资多个项目。其中实现IPO的就有6个,分别为饮料品牌李子园、包装生产商嘉美包装、聚酯材料研发商万凯新材、汽车零部件研发商天宜上佳以及新巨丰和最具影响力的京东物流。 2021年5月,京东物流完成港股IPO。茅台集团官方发布消息称,旗下基金参与了京东物流上市前唯一一轮融资。并表示此项目是茅台基金公司围绕大消费相关行业进行的又一次有市场影响力的投资。 目前,茅台基金公司参与投资的锅圈食汇也已经在港股递交招股书。茅台基金公司大概率又将收获一家IPO。 所以,对于贵州茅台而言,虽然是首次设立私募基金,但是其成功经验仍然能提供参考和借鉴。贵州茅台本次设立的两支私募基金中也都有茅台基金公司的参与。 与茅台集团相似,贵州茅台本次出资设立的两支私募基金也选择强强联合。 茅台招华基金和茅台金石基金分别由招商局资本和金石投资与贵州茅台合作成立,招商局资本和金石投资属于国内头部资产管理机构,前者在招商局集团旗下,后者在中信集团旗下。 ➋ 酒企做基金投资 远不止茅台一家 今年以来,已有多家白酒企业加码参与设立产业投资基金。 江苏唯二的两家白酒上市公司,洋河股份和今世缘都曾在今年1月发布投资公告。 洋河股份在1月公告称,董事会同意公司以自有资金出资30亿元设立全资子公司并与专业投资机构共同投资。公告显示,该项目华泰洋河母基金已在中国证券投资基金业协会完成备案。 今世缘在1月也发布公告,拟出资1.5亿元,入伙南京华泰金斯瑞生物医药创业投资合伙企业(有限合伙),该项目将主要投资医疗健康和生命科学领域。 川酒也没有落后。今年4月18日,五粮液成立四川五粮液新能源投资有限责任公司。对此,五粮液证券部回应表示,目前集团有在考察新能源领域的投资。 5月9日,泸州老窖与国泰君安举行战略合作协议签约仪式,未来双方将共同探索共建产业基金、并购基金。 在白酒之外,黄酒龙头古越龙山也有投资产业基金的布局。古越龙山同样是在今年1月宣布与杭州大头投资管理有限公司设立产业基金,公司将出资人民币2900万元,占基金规模96.6667%。 另有统计数据显示,5月共有22家A股上市公司发布公告称,将参与私募股权投资,累计出资额超过了160亿。其中酒企占4家。 实际上,酒企设立产业投资产业基金已经有很多案例,只是今年比较密集。 检索即可发现,洋河股份近年来还参与了多只基金的投资。在更早之前,今世缘也曾多次出手认购产业基金份额。五粮液出资的宜宾市高端成长型产业投资引导基金,投资了宜宾雅高新材料有限公司和四川雅卫新材料有限公司。泸州老窖集团更是基金投资的“大佬”,是金舵投资和璞泉私募股权的两大基金投资主体。 随着酒企对于产业基金投资日趋成熟,且酒企现金贮备丰厚,酒企正成为基金江湖一支独具特色的队伍。越来越多的头部酒企有资金实力,也有投资能力,所以形成了当下酒企热衷于产业投资的现象。 ➌ 时代变了! 该酒企投资基金火出圈了 过去几年,白酒股持续走强,重仓白酒行业的偏股基金火爆出圈。 比如“招商中证白酒指数基金”在近年来得益于白酒股的强势复苏,净值涨幅阶段性明显胜出,成为内地规模最大公募基金之一。 对白酒股的偏爱,不是公募基金的特权。众多私募基金也在不断加仓白酒,但斌、林园等私募大佬都极为关注贵州茅台、五粮液等龙头酒企。 时至今日,白酒股仍然是各大公募和私募基金的重要标的。不过与以往不同的是,酒企不再是简单的被基金投资,而是主动设立产业基金,加强对外进行投资。 在近年酒业复苏的行情之下,头部酒企业绩快速增长,除了高额分红之外,多数酒企仍持有十分可观的现金储备。在此背景下,酒企纷纷加码产业基金投资有利于盘活闲置资金,提高资金收益率。 贵州茅台董事长丁雄军表示,贵州茅台参与设立基金主要目的是借助专业投资机构优势提升资金收益率,为全体股东创造价值。 经济学家任泽平也曾发表相关观点。他认为,传统酒企投资新兴领域,还有助于公司保持活力,也是深化国资国企改革,产融结合的大势所趋。在他看来,茅台与行业领先资管公司合作,保持一贯的稳健风格,严守金融风险的底线,借助产业基金,茅台可以通过股权投资灵活布局上下游产业链。 纵观国内食品饮料行业,不乏绝味食品通过深圳网聚进行产业投资、新希望与多家国内外机构成立产业基金布局农业及乳制品产业链、伊利设立健瓴基金对外投资等案例。中信证券研报表示,从实际效果来看,由于产业基金背靠上市公司的产业运营经验和资源,以及对业务本身的深刻理解和把握,往往能够进行更好的投资判断,市场认可度普遍较高。 在国际市场,海外酒企多设立产业基金,孵化小众品牌&绑定优秀上下游公司。作为世界龙头酒企,百威英博和帝亚吉欧也均有关联的风险投资基金。 例如ZX Ventures是百威专业化的孵化器和风险投资部门,其投资主要集中在数字化、精酿啤酒品牌、渠道体验等方面。同时,百威的投资还覆盖AI、区块链、外卖平台等新兴方向。 Distill Ventures是帝亚吉欧全权委托的投资机构,专注于投资小众品牌并基于帝亚吉欧的资源推行全球化投放,2013年以来已经投资了超过35个小众优秀品牌,孵化作用明显。 无论是从横向对比还是纵向对比,无论是从资金角度考虑还是发展角度考虑,国内酒企对产业基金的投资都十分有必要深入推进。幸运的是,我们正看到国内酒企纷纷加码产业基金投资。 以往,基金因为投资酒火出圈。而在今年以后,酒企投资产业基金也许也能火出圈,让外界看到酒企有投资产业基金的实力,和运作产业基金的能力,投资产业基金也能更好地为企业发展和酒业发展提供助力。 11月18日-20日,2023酒业创新与投资大会将在海南拉开帷幕,来自投资领域的众多专家将同广大酒企、酒商同台论道,在交流中发现行业更多产业投资机会,敬请期待!

发表评论 取消回复